自从硅谷银行倒闭事件之后,虽然尚未公开生命,但事实上美联储已经开始重新扩张自己的资产资产负债表,这是第一件大事;经过去年至今的快速加息之后债券价格已经大幅下跌,但美联储却按照原值收购这些债券并为商业银行提供流动性,相当于用80块钱的保证金发行了100块美元(前面的文章讨论过这个话题),这就向市场中投入了大量准备金不足的“有毒美元”,这是第二件大事。

美联储每一次扩张自己的资产负债表都会给资本市场带来大惊喜:2008年次贷危机爆发之后全球经济和资本市场风声鹤唳,此后美联储开启了QE,扩张自己的资产负债表,带来的是股市的大幅上涨以及楼市的止跌回稳,全球经济也经历了长期的复苏;2020年初疫情大爆发之后,全世界的人们几乎一夜间被禁足在家中,经济活动完全冰封,企业运营停顿,这导致国际原油价格跌成了负数,美股在2020年2、3月间也出现了暴跌,以至于巴菲特在一周中经历的股市熔断次数超过了过去大半生所经历的熔断次数,美联储从2020年3月开始扩张自己的资产负债表,随后美股、以芯片为代表的电子零部件、以天然气为代表的基础能源和大宗商品价格都出现了暴涨。

现在,美联储再次开始扩张资产负债表,前两次扩表所释放的是保证金足够的正常美元,现在却开始释放有毒美元,市场又到了关键的时刻。

第一,每一次危机都是金融体系的去杠杆过程,每一轮去杠杆进程都会有所不同。

次贷危机的真正起点在2007年4月,当月美国第二大次级房贷公司新世纪金融公司破产,此后逐渐向信贷市场传导。2008年9月,美国开始出现流动性危机,美联储开始降息,这是重大信号。到2008年3月,有85年历史的美国第五大投资银行贝尔斯登濒临破产,然后在监管部门的推动下由摩根大通收购,让次贷危机正式拉开了序幕。到2008年9月,1850年创办的美国第四大投资银行雷曼兄弟破产倒闭,直接导致全球股市和大宗商品市场出现瀑布式暴跌。2008年11月中旬,巴菲特在媒体上公开发表文章提振市场的信心。2008年11月25日,美联储宣布重大资产购买计划,也就是开始后来人们所说的量化宽松。在2008年四季度和2009年一季度,市场完成了反转,这一轮的去杠杆结束。

2019年7月美联储开始降息,意味着美国再次出现了流动性危机。2020年初出现了人类百年不遇的历史性事件——疫情大爆发,全球经济活动骤然停顿、人们一夜间被禁足在家中,美股出现了瀑布性下跌,2020年3月美联储宣布无限量量化宽松,标志着这一轮去杠杆结束。这一轮去杠杆的借鉴意义有限,源于伴随着罕见的疫情,属于短促版模式。

本次去杠杆过程是以什么方式结束、资本市场以什么样的方式完成反转尚未确定,未来可能需要关注三类信号的出现,首先是美联储何时开始降息;其次是更大规模金融机构的倒闭;再次是美联储正式宣布量化宽松。

第二,未来市场最大的特点应该是恶性通胀。

本轮去杠杆结束之后,形成恶性通胀的主要原因有三点:

首先,以往美联储扩充资产负债表都是在通胀水平接近于零的位置开始的。2008年11月美联储宣布实施大规模资产购买计划,当月美国的CPI是1.1%,2009年3月美联储正式启动QE1,当月美国的CPI是-0.4%;2020年3、4月美国的通胀率分别为1.5%、0.3%,美联储这两次启动量化宽松时的通胀位置都比较低,扩表所带来的通胀压力就相对温和。但目前美国的通胀率还在6%的高位,美联储的资产负债表却再次开启了扩张之旅,未来的通胀压力将十分严重;

其次,2008年尚处于经济全球化的高潮阶段,全球经济效率高就极大地压制了通胀的发展,所以次贷危机之后的通胀是十分温和的。2018年中美贸易战爆发,意味着全球化开始遭到破坏,2020年疫情爆发之后美联储扩表所带来的通胀压力已经比2008年严重的多,欧美的通胀可以用如火如荼来形容。现在,俄乌战争正如火如荼,中美对抗愈演愈烈,全球产业链在加速断裂并重整,美联储扩表带来的胀压力将是巨大的;

再次,2008年、2020年的两次量化宽松美联储释放的都是保证金足够的正常美元,而本次释放的是有毒美元,对价格的刺激作用不可同日而语。

2022年欧美已经经历了一轮比较严重的通胀,但相对未来的通胀,2022年应该只是序幕。

第三,未来通胀的焦点在哪?

首先,工业品可能不再是焦点。

2020年疫情爆发之后,网上办公、网上教学、网上购物一夜间成为潮流;拜登就任美国总统之后力推新能源,这推动了新能源汽车的大发展,这都导致芯片等电子零部件的需求暴增,再加上疫情爆发之后全球产业链(含运输产业链)断裂,这就导致部分工业品的价格暴涨,有一段时间内某些品牌的二手车价格甚至超过了新车价格,就是在此背景下发生的。

未来工业品已经无法成为通胀的主要推动力,源于疫情这种特定因素已经不在,芯片等电子产品的产能扩张的速度非常快,而且现在已经开始过剩(最高端芯片等产品除外);今天是世界各国高债务的时代,随着通胀的恶化,人们对工业品的购买力肯定会下降,有些主要经济体汽车、手机市场正在进行惨烈的价格战,市场规模开始收缩,所以未来工业品很可能不再是通胀的主要推动力。

其次,能源等必需品依旧将是焦点。

天然气和煤炭价格或许还会反弹,但很难成为焦点。经过2021-2022年的价格飙涨之后,这两个品种的供给就会增长,其中尤其是天然气,有报道说美国的产量很可能在未来增长到占全球总产量的30%,这就会在未来压制价格。

自从2014年之后,原油的勘探投资一直十分低迷,这种低迷状态在过去两年依旧持续,这就让新增产能很少,随着老旧油井(尤其是服役年限比较短的页岩油井)的不断退役,属于石油的宏观周期很可能就会到来,这或许就是巴菲特孜孜不倦地不断加仓西方石油的根源。

今天的全球农业可称呼为现代农业(对应以前的传统农业),现代农业的本质是石油农业,当石油以各种方式投入到农业活动之后带来了农业的稳产和高产,油价与农产品价格之间有很强的正相关关系,再加上全球的极端气候愈演愈烈,很可能给农产品价格带来动力。

第四,去杠杆结束之后,楼市很可能取代股市成为未来的焦点。

2008年次贷危机之后美联储开启了史无前例的零利率,由于科技股的市盈率比较高,无论其股价还是盈利能力都对利率更为敏感。零利率极大地降低了风投的资金成本,可以给创投企业带来源源不断的融资,这就形成了一个良性循环,低成本的风投资金远远不断地投入到创新企业——助推创新企业快速发展——创新企业以高股价上市给风投资金带来高回报——风投进一步加大对创新企业的投资,零利率所创造的理想环境极大地推动了科技行业的繁荣,这是2008年之后科技股主导美股上涨的根源。

但随着利率的快速提升,风投的成本飙升,科技股的基本面已经彻底改变,再加上利率的大幅上升将抑制上市公司的盈利能力(也就抑制了股价),丧失了理想环境的科技股就很难再主导股市,这就是最近两年以来美国大型科技公司不断裁员的根源,源于其基本面已经改变。

股市有一句谚语,利率是股市的天花板,未来随着通胀的不断恶化、利率就会不断提升,股指就很难成为焦点,这也是上世纪七十年代滞涨时期体现出来的现象。

但这并不意味着股市不会出现牛股。今天的世界是科技大发展的年代,智能、核聚变等科技前沿行业的发展日新月异,一旦在商业化方面取得突破,就会彻底改变人们的生活,这中间潜藏着最大的机会。

另外一个就是军工行业,随着军备竞赛和战争年代的到来,军工企业注定成为焦点。

楼市很可能重新成为焦点。

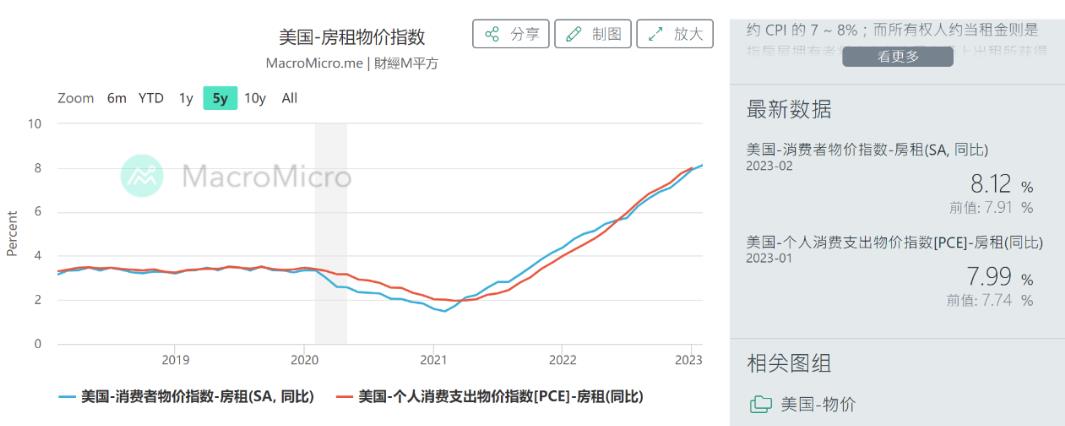

次贷危机之后美国楼市经历了很充分的去杠杆过程,2022年的利率飙升让楼市再次去杠杆,这让楼市的基本面十分牢固,虽然从次贷危机之后美国楼市经历了13年的复苏,但以2007年的高点为基准其房价指数的涨幅也只有约50%,但同期美国标准普尔指数的涨幅达到了四倍多,这就让楼市具有非常大的上涨潜力。随着美元快速贬值周期的到来,供需关系比较好的城市房地产会起到货币职能,就会产生纸币的挤兑效应。这些因素很可能让楼市(以及相关房地产基金)重新成为焦点,这也是上世纪七十年代的情形所证明了的,当时只有大宗商品指数和楼市指数跑赢了通胀。事实上,过去一年多最牛的分类通胀指数就是房租物价指数,参考下面美国房租物价指数图和房价指数图。

总之,美国又将开始进入新一轮去杠杆过程,美联储已经再次启动扩表,这意味着巨大的机会正在降临,今天的帖子也只是探讨,能源(石油、农产品)、楼市将成为未来的焦点,核聚变和智能机器等领先科技行业肯定是潜力最大的机会,欢迎大家补充。