过去二十多年,房地产行业从不担心需求问题。

每当行业进入低迷时,政府就可以通过宽松的货币政策释放需求,楼市就会恢复生机,也就是说,中国的房地产市场在过去的二十多年中一直在走上半场——供给为王。由于需求有保证,楼市冷暖主要受到货币政策的控制,房屋就体现出金融特征,换句话说,此时的房子等于股票,都是高度金融化的产品,都是用来炒的。

中国出生率在快速下降(下图),出生率与死亡率接近交叉意味着人口总数即将开始减少,老龄化在加速推进,这都是事实。甚至已经有个别学者认为两三年前中国的人口总数就已经开始减少。而决定房地产的根本因素是人口,这是不争的事实,这意味着我们站在了房屋需求即将历史性下滑的巨型拐点上。

另外一个决定需求的重要因素是居民部门的债务率。

任何一个社会居民部门的债务率都不可能无限度提升,它受到社会制度、生产力增长水平、社会福利水平等诸多根本因素的制约。

2020年底中国家庭部门的债务率为62.5%(考虑到中国的家庭债务市场有自己的特色,在买房过程中会从经营贷、信用卡透支进行借贷,还有亲朋间的借贷市场,居民部门的债务率在2020年底预计已经超过70%),如果要推动房价继续上涨、成交额继续上升,居民部门的债务率就需要像次贷危机之后中国居民债务率走势所反映出来的那样继续上升(见下图)。但事实是到2021年底居民债务率却依旧停留在62.5%,杠杆上升的趋势戛然而止,这唯一只能说明居民部门的杠杆加不动了。

但只要在房地产行业的经营层面和楼市的交易层面还看不到需求难以为继的现象,人们就更愿意将上述信号进行选择性忽视,这是逐利社会的典型特征。

现在的市场也开始告诉人们,中国的房地产经过过去二十多年的上半场(供给为王)之后,下半场(需求为王)的大幕已经拉开。

第一,去年下半年楼市巨无霸H大开始暴露债务危机,从10月开始货币政策开始转向,四季度开始降息降准并再次进行逆周期调控,同时地方政府又开始使用所有手段刺激房地产,但带来的效果却与以往大不相同。

从10月开始放松货币政策,如果需求市场有保证,就会在四季度释放需求,成交量就会回升,但事实却向相反,参考下图,TOP100房企的销售增速在10月以后继续下滑,1月更出现了暴跌。

克而瑞研究中心监测的29个重点城市1月商品住宅成交面积环比下降37%,同比跌幅扩至46%。其中,一线城市环比下降21%,同比跌幅为38%。25个二、三线城市成交面积同、环比跌幅都在40%以上。

这说明央行放松货币政策希望推动需求入场,地方政府使出所有花式手段邀请刚需入场,结果却发现需求不见了——这是供给为王转为需求为王的鲜明信号。

金融数据也反映出一样的现象。

去年四季度开始央妈的水龙头已经拧开,利率已经下调,推动1月新增人民币贷款达到单月历史新高的3.98万亿元,按说在这样的大好形势下居民中长期贷款(主要是房贷)也应该加速膨胀,但事实是1月住户中长期贷款仅仅增加7424亿元,与2021年1月的9448亿元相比下降了21.4%,这说明杠杆率已经封顶,杠杆加不动了。

去年下半年开始房企加速违约,开始主要是财务状况比较差的企业遭遇流动性问题,可当楼市成交无法改善时这种现象就会向优质企业蔓延,目前就体现出了这样的趋势。

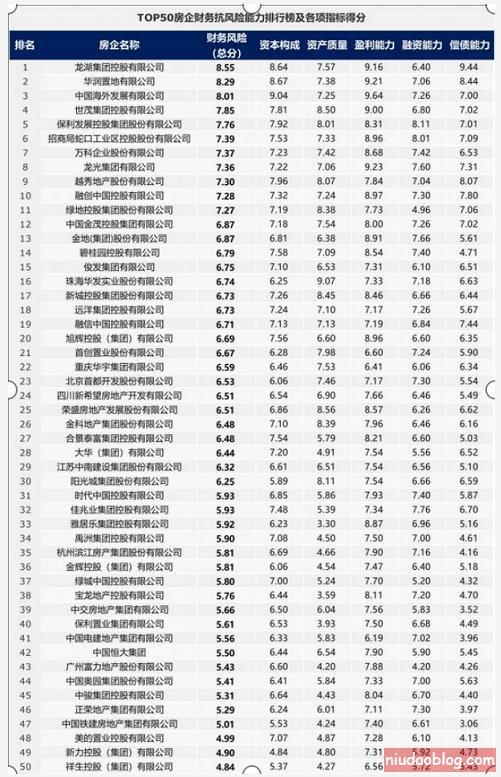

下图是21世纪资管研究院在去年10月给出的TOP50房企的财务风险报告,其中8.7-10分表示抗风险能力等级“极强”,7.4-8.69分表示抗风险能力“很强”;6.1-7.39分表示“较强”;4.8-6.09分表示“一般”;之后的抗风险能力等级分别为“较弱”、“很弱”和“极弱”。即排名在前半部分的意味着抗风险能力比较强,排名靠后半部分的意味着抗风险能力比较弱。

由表中可以看到,最先遇险的佳兆业、阳光城、恒大、奥园、新力、富力等都是表中位居下半部分的企业,他们的抗风险能力比较差,只能首先触雷。但现在,排在靠前位置、原本抗风险能力应该很强的企业世茂集团也开始遇险,融创、碧桂园等巨无霸企业也不再让人放心。虽然管理层在竭尽全力为房企解决流动性问题,但如果房企的销售额不能得到提升,增加贷款也只是增加房企的负债,解决不了房企的根本问题。当销售长时间无法改善之后,优质企业也只能陷入泥潭之中。最终只有极少数“天赋异禀”的企业可以生存下来,成为“剩者”,这是居民加不动杠杆、需求为王时期的典型现象。

第二,最近房地产龙头企业万科的董事长郁亮在2022年初的内部讲话很火。

郁亮讲话中也一样陈述到行业拐点已到,需求为王的时代开始了。他说到:

“尽管‘房住’可能会释放一些需求,但今天还有这么大量的需求吗?去年买万科房子的客户年龄又推迟了两岁,而且随着需求不断被满足,总量也在不断变小。”

“还有两个重大变化,一是市场分化会越来越明显,二是行业规模开始萎缩。”

可是,在过去二十多年的房地产扩张期已经形成了庞大的产能,需求萎缩时就会出现错配,体现在行业供给能力与房屋需求之间的错配,房地产企业的债务与房屋需求之间的错配,然后还会出现地方财政收入(土地出让金与相关税收)与房屋需求之间的错配,等等。既然“错配”已经显现,在行业内就需要产能出清和债务出清,能出清的企业就活,不能出清的企业就死,这就是你死我活的阶段。所以郁亮说“今年是背水一战的一年,如何理解背水一战?就是要么死、要么活,没有中间状态,……,缩表出清对于我们来说,就是一场生死之战。”

2018年郁亮曾说到房地产进入了白银时代,当时很多业内人士并不认同,最终以H大、华夏幸福等很多房企进入病房做为白银时代结束的标志。今天又说进入了黑铁时代(不知道这个黑铁时代与黑暗时代或危机时代有何区别),黑铁时代的具体含义只有他自己才有解释权,但作为行业龙头的掌门人认为需求市场开始萎缩应该是确定的。

无论从人口趋势,居民部门债务率,从去年十月开始货币政策转向之后成交量却继续萎缩、居民部门的中长期贷款增速也同步下滑,以及龙头企业掌门人的讲话中,都可以得到供给为王的时代已经远去、需求为王的时代已经到来的结论。

在需求为王的时代或许需要注意以下现象:

第一,房地产企业内卷,这是必然的。

房地产已经高速发展了二十多年,供给能力是庞大的,当需求开始萎缩时就出现了产能、债务与需求市场之间的错配,房地产企业也只能像996一样内卷,对市场份进行惨烈的争夺。无法通过销售活动稳定现金流的企业就会爆发债务危机,彻底躺平。

当过剩产能大量清除之后,强者最终获得生存权。

在房企内卷之后,土地出让会遭遇困局,房地产本身以及相关上下游行业带来的税收收入也会下降,金融体系的坏账开始加速积累,未来要关注房地产和其上下游行业对银行等金融机构和财政体系带来的冲击,这是今明两年焦点中的焦点。

第二,当供给为王的时候,需方的利益就得不到充分的保护,需方就需要购买楼花承担中间过程的各种风险,包括烂尾风险、质量风险,等。

在需求为王的时期,需方的利益会得到越来越完善的保护,现房出售、即由开发商承担中间过程风险的模式会逐渐成为主流,这有利于刚需。

第三,在供给为王、房屋体现金融属性时,投资人关注的是价格涨跌,炒房与炒股没什么差别。当需求为王的时候,房地产投资焦点不再是价格涨跌,而是是否具有满意的租金收益,源于这时房屋体现的是居住价值而不是金融属性。

第四,多数城市的房屋都已经供过于求,再加上老龄化和人口总数的减少,意味着需求已经耗尽,这些城市会走向鹤岗化,从根本上体现“房子是用来住的”,这有利于刚需,有利于实现“居者有其屋”,对底层民众有益。即便长三角、粤港澳大湾区的三四线城市也很难逃脱这样的结局,甚至可能还包括部分二线城市。将来即便释放大洪水导致本币大幅贬值,也不会对这些城市的楼市具有明显的推动作用。

具有价值的将只剩下可以实现人口稳定净流入的城市。基于一线城市的教育、医疗、文体资源和就业机会等方面具有远超过其他城市的竞争力,只要放松户籍管制就可以实现人口的持续流入,就可以建立起新的房屋需求,未来的房地产市场就会具有一定的交易量和热度,然后就是成都、重庆、苏州、杭州、武汉等具有比较强竞争力的区域核心城市。未来如果释放大洪水导致本币大幅贬值时,对这些城市的楼市也会产生明显的推动力。

也就是说分化将成为房地产行业的主流。这也是郁亮所强调的。

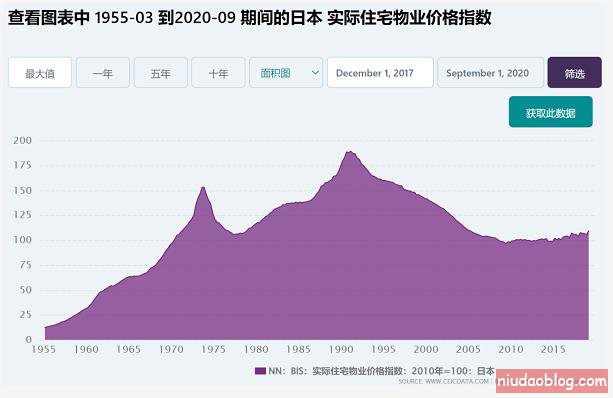

这实际就是过去一些年日本和俄罗斯楼市表现出来的现象。

从上图可见,2005年之后日本的房地产指数是横盘震荡的走势,既然东京的楼市已经逐渐回到泡沫破裂之前,就意味着其他多数城市在加速赶往地下室,这就是分化的过程。

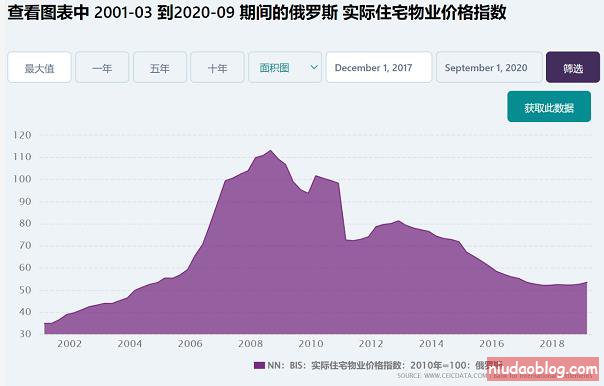

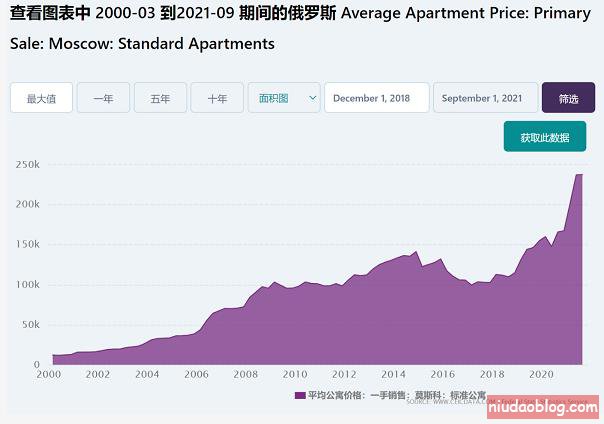

俄罗斯也一样,见上面的两张图。莫斯科、圣彼得堡的楼市总体处于升势,而且近年来涨势加速,可整个俄罗斯的房地产指数却在下跌,这只能说明其他城市的楼市越过地下室之后正在赶往十八层地狱。

总体来说,楼市上半场的房子是一只股票,楼市下半场的房子是个家。