市场传言印度想从美国运回自己的黄金储备,但遭到了美国的拒绝,理由是“意图不明和威胁金融安全”,《印度时报》也给予了相关报道。运回属于自己的黄金却遭到美国的拒绝,这就让莫迪老仙踩上了“狗屎运”。

其实,不仅是印度,在过去一些年德国从美国陆续运回了700多吨黄金,这个过程也遭受很多周折之后才得以完成,而且运回的金锭编号也与原来的编号并不一致。目前德国还有1000多吨黄金储藏在美联储的金库中,市场传言德国人希望全部运回自己本土,但无法实现。

表面看来是美联储的做法不地道,内在的原因是什么?

过去我曾经说过这样的原理,1971年布雷顿森林体系解体之后美债成为美元发行的保证金,在美国政府负债率很低的时期,美国政府就不会有违约的风险,当美元利率即美债收益率处于低位的时期,美国政府的违约风险也很低,此时这种做法没问题。在美债没有违约风险或违约风险很低的时候,美元的违约风险就也很低,美元的价值就比较稳定。在这样的时期内,包括美债在内的很多金融产品都可以起到黄金的财富储藏职能,比如美债收益率可以对美元贬值进行补偿,让持有美债与持有黄金具有同等的含义。

在这样的时期,与持有美债一样持有黄金ETF这样的金融衍生品也等于持有黄金。黄金ETF是指一种以黄金为基础资产、追踪黄金价格波动的金融衍生品。目前规模最大的黄金ETF就是SPDR,这是由世界黄金信托服务公司和道富环球投资管理公司于2004年11月在纽约证劵交易所推出的,是全美首个以商品为主要资产的交易所买卖证券。

美债、金融衍生品这些金融产品可以起到黄金的财富储藏职能之时,就可以被称呼为软黄金。由于这些金融产品的买卖非常便捷,持有成本又极低,这就让他们成为避险资金的首选,而黄金反而成了“弃儿”,成为“无用的金属”。由于软黄金与黄金共同组成的避险市场规模远远大于黄金的市场规模,随着避险市场规模的大幅膨胀就让黄金失去了稀缺性溢价。

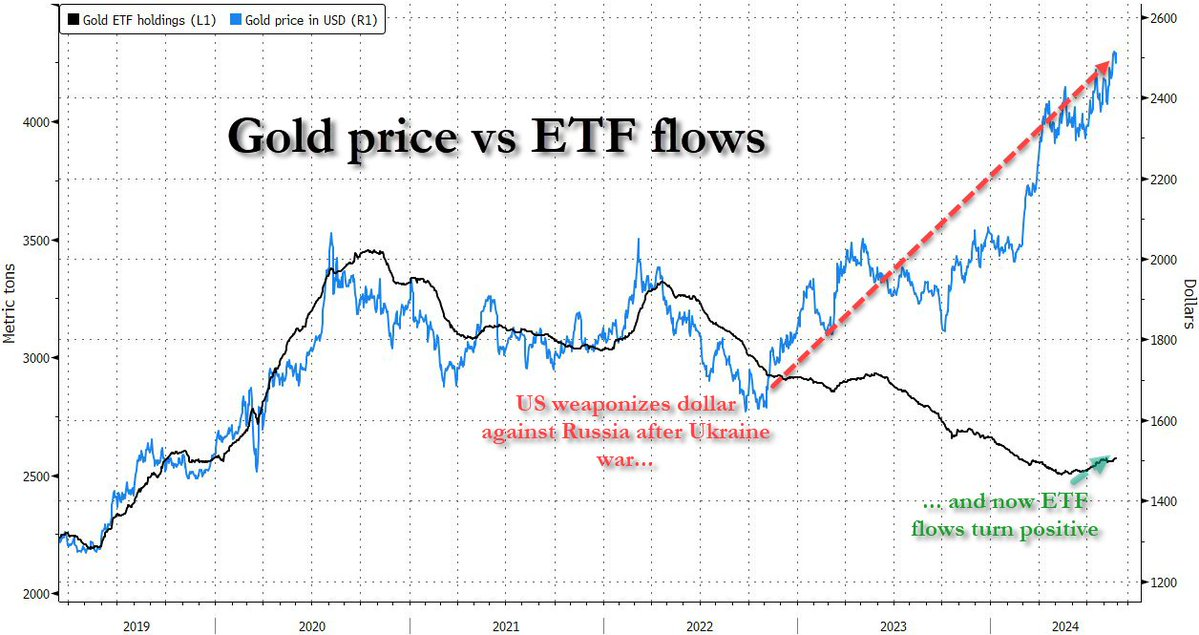

下图是流入黄金ETF的资金流(黑线)与金价(蓝线)对比图,从图中明显可以看到,在2022年2月爆发俄乌战争之前,流入黄金ETF的资金流与黄金价格走势非常吻合,这意味着资金首先流入或流出黄金ETF,然后再传导至金价走势,让两者之间吻合在一起,这就意味着黄金ETF这种金融衍生品成为人们的避险选择。

但2022年二、三月开始,流入黄金ETF的资金流与金价走势之间开始脱节,虽然流入黄金ETF的资金流在不断走低,但金价却开启了涨势。

之所以造成这种现象,我认为有两个原因:

第一,次贷危机之后美国政府负债率从60%以下的安全水平迅速飙升至100%以上的危险水平上,疫情爆发之后美国政府的负债率继续飙升至120%以上,虽然负债率如此之高,但当时全球的美元和美债持有人并不太担心美国政府会违约,源于在这十多年中美联储的基准利率一直停留在零利率或低利率的水平上,基准利率低美债收益率就低,美国政府的债务成本就是可控的,也就抑制了美国政府的违约风险。

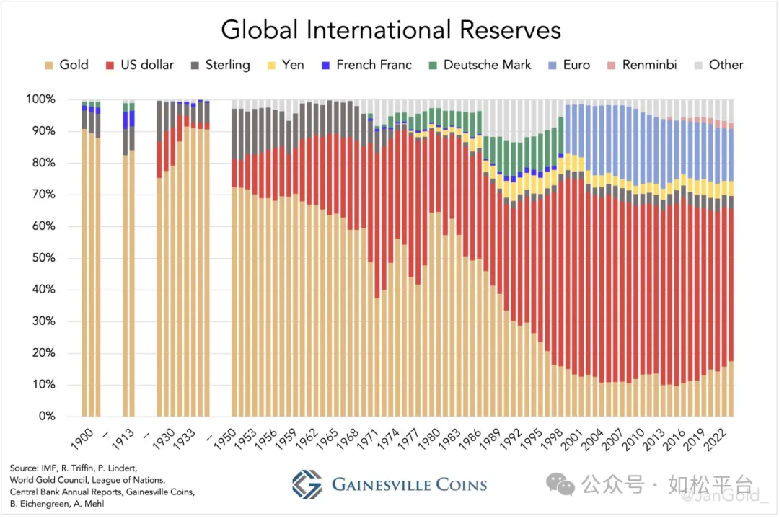

其实,在次贷危机之后美国政府的负债率飙升的时期,各国央行已经开始担忧美债和美元的违约风险上升的问题,具体表现就是对黄金开始净购买,让各国央行外汇储备中黄金的比例不断上升,到目前黄金的比例已经超过了欧元,见下图,金黄色代表黄金的份额,而浅蓝色代表欧元的份额。各国央行的担忧是十分合理的,源于零利率和低利率不可能长期持续,一旦利率上升美国政府的违约风险就会上升,所以就需要未雨绸缪。但央行在这一时期的担忧显然并未传导给更广泛的金融领域,也未传导给社会。

但2021年下半年开始,美国的通胀开始急剧升温,到2022年终于发展成四十多年来最严重的通胀,虽然在2021年下半年鲍威尔说“通胀是暂时的”以安抚美债和美元持有人,但最终从2022年3月开始不得不以迅疾的速度提升利率,当美元利率急剧提升之后美债收益率开始急剧攀升,美国政府的债务成本开始飙升,美债和美元的违约风险开始急剧放大。

当美债、美元的违约风险急剧放大之后,美债和以美元计价的金融衍生品就无法继续充当软黄金的职能,源于黄金最重要的特点之一就是其信用长期稳定不变,也永远不会违约,此时,人们开始放弃作为金融衍生品的黄金ETF拥抱实物黄金,让流入黄金ETF的资金流与金价走势之间出现分离。

这从各国央行的行为上也可以体现出来。

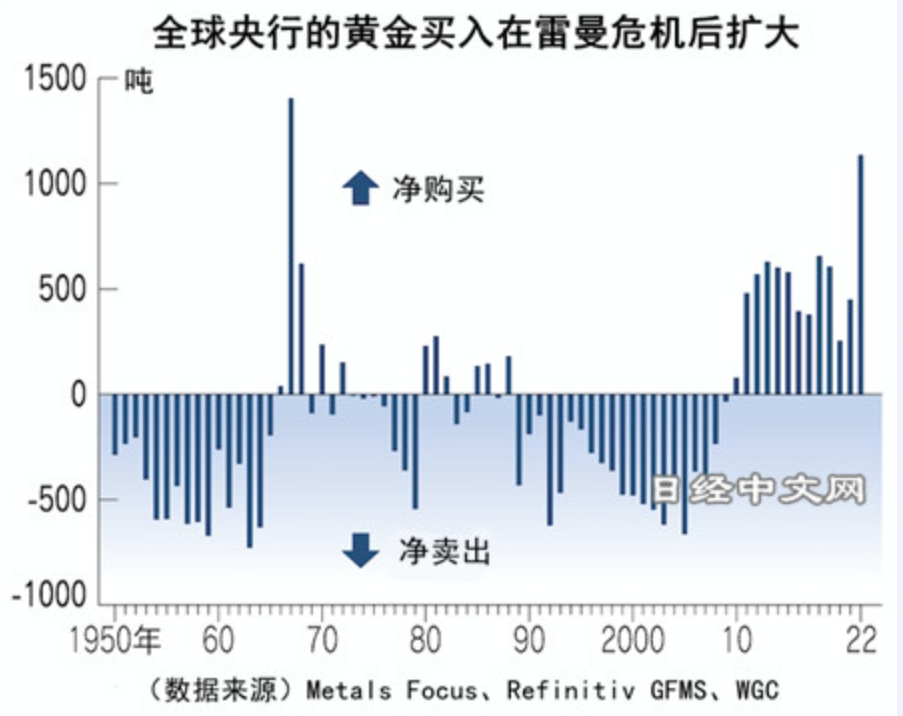

最近两三年,各国央行开始加速增持实物黄金,这种情形在过去是大可不必的,需要避险的时候买进美债或金融衍生品就可以了,不仅交易便捷持有方便,保管成本还几乎等于零。央行之所以加速增持黄金,意味着他们开始抛售美债、美元转持实物黄金回避违约风险。从下图可见,次贷危机之后央行就开始净购买黄金,这种持续的净购买行为即便在七十年代滞胀时期也未出现。到2022年央行的净购买量出现了飙升,达到了1082吨,图中并未显示的2023年各国央行对黄金的净购买也达到1037吨,这实际就是央行加速抛售美债、美元金融衍生品、美元转持黄金的过程。

第二,俄乌战争爆发之后,欧美对俄罗斯的外汇储备进行了制裁,这意味着美元、欧元开始武器化。

在战争爆发之前,美元与黄金一样,作为无国界的普世货币流通在世界各地,当美元、欧元武器化之后,就不再是无国界的普世货币,此时无国界的普世货币就只剩下黄金,这带来两个效应,与欧美意识行太不同的国家就会加速抛售美元欧元资产转持黄金;美元欧元武器化之后变成了区域国际货币,这意味着信用水平的下降,各国央行就需要调整自己的外汇储备组成,抛售美债、美元的金融衍生品转持黄金。

上述两点,很可能就是俄乌战争打响之后,流入黄金ETF的资金流与国际金价脱节的原因,总的来说就是美债、美元金融衍生品和美元的信用水平开始加速下降、违约风险开始加速上升,让美债、美元金融衍生品逐渐丧失软黄金的职能,美元等纸币的信贷资产开始挤兑黄金,这是一个重要的时间点,意味着黄金开始体现出稀缺性溢价。

要特别提示的是,这种挤兑是一个长期的过程。源于美国的中性利率自次贷危机之后一直处于1%以下的低水平上,现在刚刚出现跃升,目前美联储委员们认可的中性利率平均水平是2.8%,中性利率越高,央行的利率和通胀水平也越高,而且中性利率是长期利率,既然已经上升,这种升势至少会维持十年以上。这意味着美国政府债务的违约风险会长期持续,未来还会阶段性放大,让美元资产对实物黄金的挤兑成为长期的、渐进的过程。

过去德国印度等国储藏在美国的黄金,美联储为了利益最大化很可能已经出借、或者制成了金融衍生品,当实物黄金的流动性在各国央行和金融机构的挤兑之下开始趋紧之时,美国的实物黄金头寸就会紧张,就难以及时偿还它国的黄金储备,结果让莫迪老仙踩上了“狗屎运”。

通过上述现象,我们或许可以得到以下结论:

首先,传统的金融理论认为,黄金的根本职能就是抵御通胀,但现代社会已经有所改变。

比如上世纪七十年代滞胀时期,美元的价值丧失了接近70%,即十年后单位美元的购买力残值只剩下约30%,如果按照这样的比例计算,十年间的金价就应该从35美元上涨至约117美元。但事实则不然,七十年代滞胀时期黄金的最大涨幅高达24倍。这里的原因是,现代金融体系中构建了很多类似黄金的软黄金,在正常时期他们都可以起到黄金的职能,让起到避险职能的广义黄金出现泛滥,黄金失去了稀缺性溢价。可当滞胀时期到来之时,利率飙升,作为软黄金的金融产品很容易被打爆,违约风险开始暴露,就无法再起到避险职能。此时纸币的信贷资产开始挤兑黄金,黄金的稀缺性溢价开始回归,这就让金价的涨幅远超过传统金融理论所计算出来的涨幅。

其次,当美元等信贷资产开始挤兑黄金之时,意味着美元开始加速贬值,前方很可能就是美元危机和经济萧条。

上世纪六十年代曾经出现过两次美元危机,一次是1960年,一次是1968年。当美元危机爆发之后,资金疯狂挤兑黄金等实物货币,金融体系和经济体系内部的流动性就会枯竭,经济活动就会急剧冷却;美元危机意味着美元购买力在短期内迅速下降,这会导致居民购买力的快速下滑,经济需求端快速走弱,让经济活动进一步冷却,所以这两次美元危机都迅速引爆了经济萧条。七十年代滞胀本身就意味着美元持续加速贬值,这也是美元危机的表现方式,结果又酿成了两次经济萧条。前面说过,多数人认为萧条是灾难,源于萧条会打破人们稳定的生活,但萧条也为所有人提供了难得的改变命运的良机,是机遇,这意味着机遇到了。