2001年东大国加入世贸,让经济全球化达到最高潮,全球资金和产业加速向亚太地区转移。

2008年次贷危机的爆发是一个标志性的时刻,美联储开启了负利率,欧日央行更直接开启了负利率,无论零利率还是负利率都是人类经济史以来的第一次。

随着利率来到零甚至负数这种匪夷所思的水平,各国政府的债务成本就来到了史上最低的位置,有一段时期,如果投资人要购买德国、日本、荷兰等国的国债,居然要向政府支付利息,这种荒唐的事情很难想象会发生在现代社会,但它真真切切地就在21世纪发生了。

随着债务成本来到了史上最低的位置,让各国政府的债务和欧美日央行的资产负债表都出现了史无前例的超级扩张:欧洲央行资产负债表规模与欧元区GDP之比从2008年的13.91%跃升至目前的44.3%,凭空上升30.39%;美联储的资产负债表规模与美国GDP之比在同期从6.12%跃升至26.06%,凭空上升了19.94%;日本央行的资产负债表规模与GDP之比从23.26%跃升至126.22%,居然上升了102.96%!东方历史上有一个叫“大跃进”时代,次贷危机之后就是欧美日央行的印钞大跃进时代,当然也是欧美政府债务大跃进的时代,这种情形史无前例!

这是纸币时代才能创造的奇迹,源于纸币才能随意印钞,在金本位等时代则无法实现。

随着经济全球化达到高潮,全球资本和产业像洪水一样向亚太地区迁徙,让亚太地区的GDP实现了大跃进,比如东方大国的GDP从2000年的1.211万亿美元跃升至2022年的17.96万亿美元,短短22年间增长了1383%!其它亚太国家(日本除外)都实现了大发展,随着这些国家的社会财富规模高速膨胀,也随着欧美日大印钞票之后货币疯狂涌入该地区,也就让亚太地区形成了严重的房地产泡沫,目前,全球房价收入比最高的城市基本都集中在亚太地区。

这是欧美日央行资产负债表超级扩张和全球产业涌入亚太带来的第一个奇观,GDP像吃了激素一样疯狂增长,房地产泡沫已经不再属于地球,而是属于银河系。

欧美日央行资产负债表大跃进带来的第二个奇观就是美国科技泡沫。

由于这一时期亚太的资本投资收益率更高,让产业和资本集中向亚太地区迁徙,与此同时,随着资本和产业的不断输出让欧美日经济都陷入了低迷,比如,除了日本之外的亚太地区,4%的经济增速就已经是很低的,但在欧美日,4%的经济增速却是很难企及的,背后的含义就是资本和产业不断外流严重打压了欧美日的经济增长。

由于经济增速低,资本投资收益率就低,本土资本就难以进入相应的实体经济领域,但美国的创新能力还是全球领先的,风险资本、信贷资本开始疯狂涌入科技行业。当资本疯狂涌入之后,科技企业可以通过不断烧钱获得快速发展,然后就是上市,由于利率处于零这样的低位,股价的溢价就很高,结果给风投资金、私人资金带来了丰厚的回报,这些资金就会继续投入到新的初创企业和科技企业中,让资本和科技企业实现良性推动并不断走向繁荣,让纳斯达克成为美国本土资金和全球资金追逐的热点。

所以,亚太地区的房地产泡沫与美国的纳斯达克泡沫就是一点两面,是2008年次贷危机之后欧美日央行实施零利率/负利率、通过量化宽松肆意扩表带来的结果。

2018年美国川普政府发动贸易战,敲响了全球化解体的钟声,而普京在2022年2月打响了俄乌战争的枪声,也让全球化解体过程逐渐进入高潮,具体表现就是:

随着欧美扣押俄罗斯央行的外汇资产,与欧美意识行太不同的国家的外汇储备立即陷入了危机之中,美元欧元武器化之后就无法继续承担世界货币的职责,无法为全球化提供稳定的信用,对全球化起到了巨大的破坏作用;

美国竖起高关税壁垒、不断对它国进行高科技禁运,撕裂了全球产业链;

战争导致海运航线不再安全,继续对全球化起到破坏作用;

世界已经隐隐形成两大阵营,双方都在以优势产业链为武器来攻击对方,继续破坏全球化,而军事对垒更会剧烈地破坏全球化;

等等,这就让全球化开始加速解体。

全球化的过程就是全球统一大市场不断扩张的过程,是全球的经济效率提高的过程,是纸币信用上升、利率下降的过程;而全球化解体则相反,是利率上升的过程,这是世界告别零利率/低利率、进入正常利率和高利率的转折时刻。

全球化解体,产业和资本向亚太地区转移的过程就出现了停滞甚至逆转,该地区的财富增长速度下降,随着资本转移和创造社会财富的能力下降,让居民的购买力下降,这就让债务出现了错配,这就让亚太地区的房地产泡沫开始承压,这已经是显而易见的事情。

随着利率回升,零利率时期形成的科技泡沫也开始面临考验。

在零利率时代有两个现象:第一是风投等资金的成本十分低廉,让科技企业可以筹集大量的低成本资金,就可以快速推动科技企业的发展;第二低利率是有利于股市的发展,这就为风投等资金提供了高收益率的退出方式,这就形成了一个良性循环,科技企业可以实现快速发展,资本也可以实现高收益。

当利率提高之后,风投等资金的成本就会提高,股价也会受到压制,让风投等资金的风险上升、收益下降;当资金成本上升之后就会推高科技企业的融资成本,阻滞科技企业的发展,良性循环模式就会遭到破坏,泡沫就会走向破裂。同时,整个科技行业过去是按照零利率来配置自己的负债,当利率来到高位之后就会出现债务错配,最终进入漫长的资产负债表重整的过程,对于为科技企业提供贷款的金融机构也是如此,随着资金成本的上升,投入到科技行业的资产就会亏损甚至坏账,金融机构也需要进入资产负债表重整的过程。再有就是全球化解体,会撕裂科技企业的全球统一大市场。等等,上述因素集合起来,就会刺穿泡沫。

当今最受瞩目的就是AI行业,也面临着明显的问题。

任何科技创新都是创造性破坏的过程,AI行业也是如此。AI行业可以在很多行业直接取代人,如何解决失业等社会问题就成为AI发展的关键问题。比如,理论上自动驾驶可以迅速取代有人驾驶,让出租司机、网约车司机和大货车司机群体立即失业,一旦迅速普及会在美国社会会立即引发暴乱。AI快速发展对律师行业、医疗行业、精算行业、制造业、服务业的影响都是如此,这不是科技问题而是社会问题。一旦应用的发展速度受制,就会导致这些科技企业的收益增速受到制约,最终就会刺穿泡沫。

科技行业发展肯定不是洪水猛兽,在制造失业的同时也会创造就业,最终实现社会过度,这是社会发展的必然趋势。但现在的失业人群却无法顺利在新的就业岗位上就业,这需要社会转型、教育培训体系转型、生活方式的转型,等等,这往往需要一代人甚至更长的时间才能完成,所以任何科技革命都不会一蹴而就。这也是2000年互联网泡沫必须破裂的原因,经过漫长的社会调整之后才能实现社会转型,当应用端跟上之后,这些科技创新活动才能顺利发展,AI行业也一样。

当需求端的发展制约科技企业的发展之后,科技企业盈利增长就会受到制约,科技企业的资产负债表就会遭到破坏,有些科技企业是甚至会倒闭,倒闭的企业甚至还是多数。这就是2000年互联网泡沫破灭之后的遭遇。AI行业是直接取代人,对社会的冲击更严重,对社会调整的依赖度更高,未来更会遭遇类似的过程。

这就是科技创新几乎都会首先在军事上得到运用的原因,因为军事运用受到社会阻滞的作用最小。

亚太的房地产泡沫和美国今天的纳斯达克泡沫,本质是零利率时期央行资产负债表超级扩张带来的一体两面。在加息周期中,虽然资金成本上升,但由于加息周期意味着经济过热推动银行业的杠杆率上升,银行业就可以加速创造流动性,所以一般不会导致泡沫破裂。可一旦美联储开始降息,说明美国经济开始恶化,银行业的杠杆率下降就会带来流动性收缩,经济恶化带来的经济需求端萎缩再加上市场流动性收缩,让美联储降息最可能成为泡沫破裂的时间点,进而进入漫长的资产负债表的修复过程。

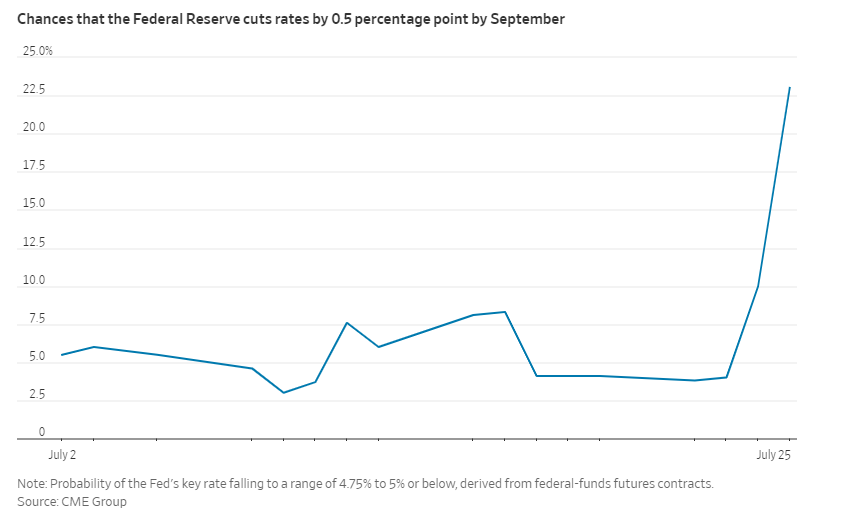

最终要提醒的是,美联储在9月降息的概率已经超过80%;现在,9月以前降息50个基点的概率也开始飙升,这说明流动性恶化的程度已经超出了预期,最值得警惕的时刻已经到了!

资产价格泡沫在全球化的顶峰时期形成,泡沫破裂意味着这个历史周期步入结束。也就是说普京打响的俄乌战争的那一枪在宣布全球化解体的同时,也开启了全球化这个历史周期的“垃圾时间”。