由以下几个因素决定,美联储的降息预期正在不断增强:

第一,失业状况开始指向衰退

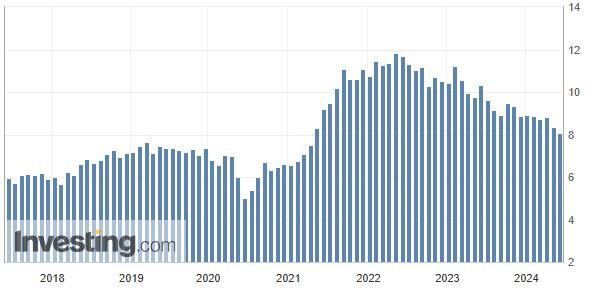

美国空缺岗位数正在快速下降,见下图,当空缺岗位数连续下降之后,最终就会影响到滞后指标——失业率上来,然后失业率开始上升。

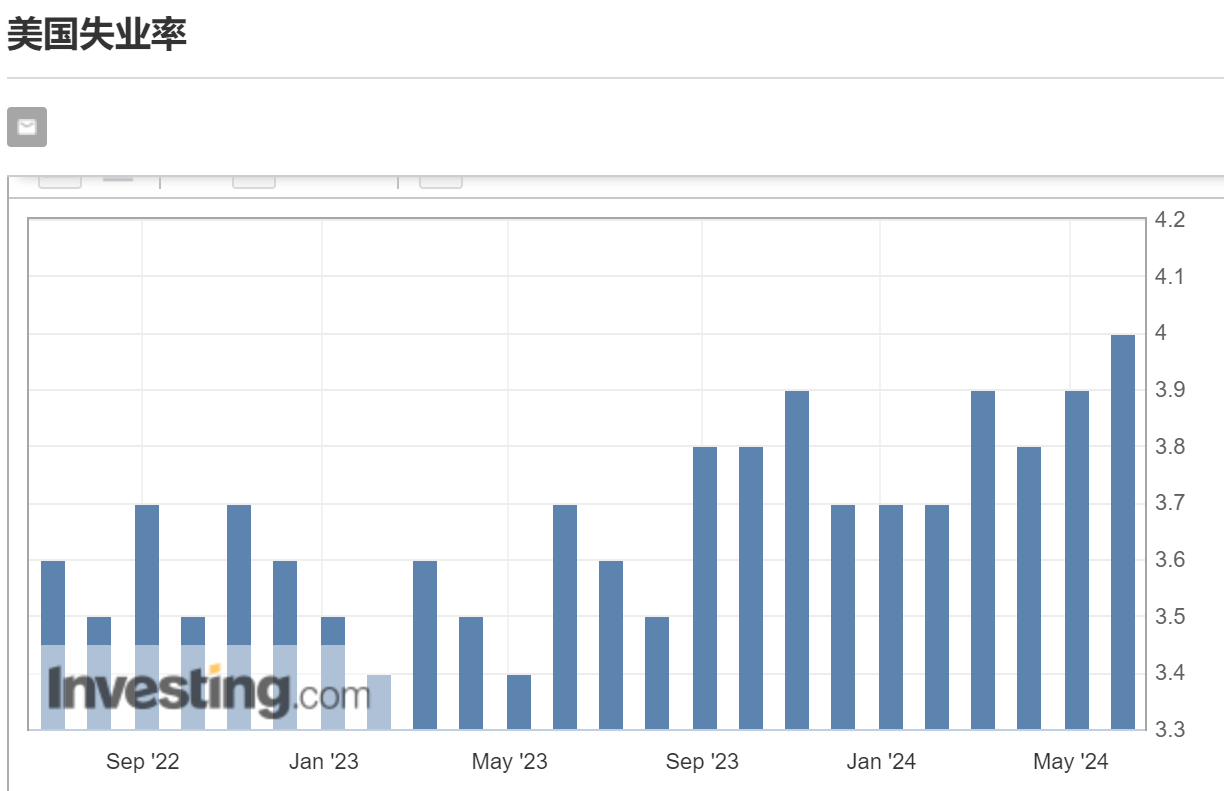

事实上,美国的失业率上升的趋势已经是很明显的,见下图。

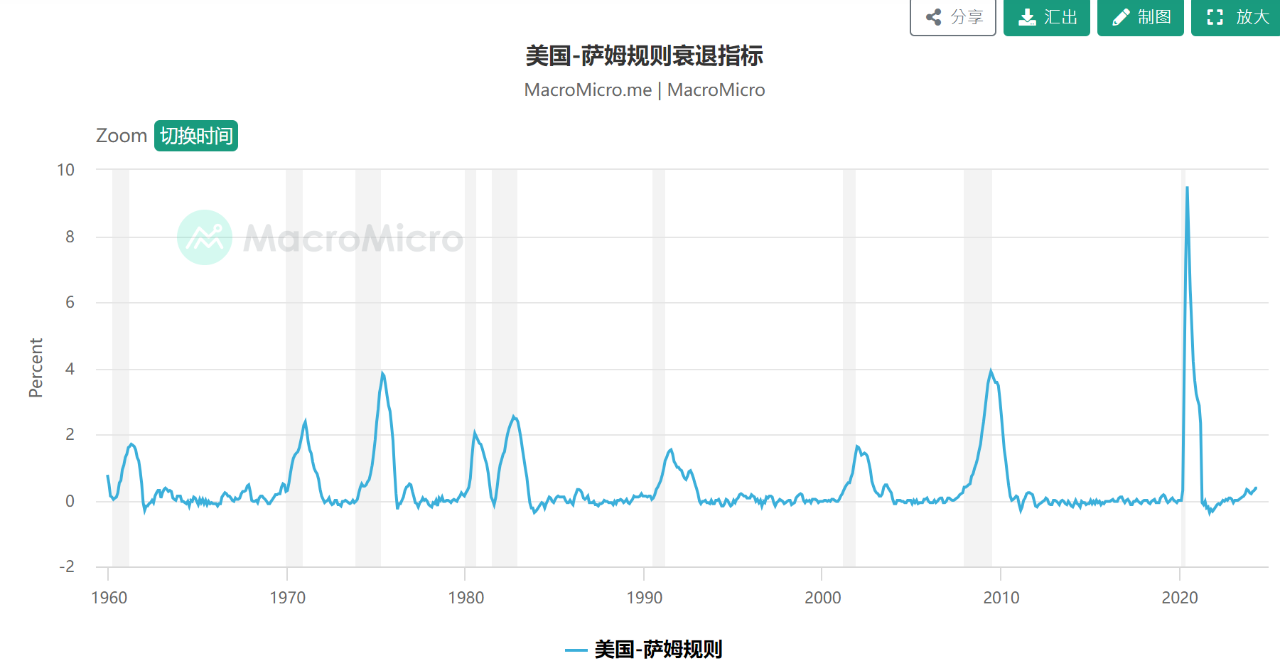

萨姆规则是利用失业率走势判断经济衰退的规则,该规则在美国过去11次经济衰退中实现了100%的准确率。

萨姆规则是,当美国3个月失业率移动平均值,减去前一年失业率低点,所得数值超过0.5%时,意味着经济活动开始经历衰退阶段。

下图是萨姆规则衰退指标走势图,目前的数值是0.37%,这个数值已经明显高于2010年至2019年的十年,目前正在以很快的速度逼近衰退,一旦达到0.5%,美联储随时都会降息。

第二,疫情期间美国政府为家庭部门发了很多钱,这就形成了家庭的超额储蓄,现在超额储蓄正在耗尽,再加上经过长时间的高通胀之后严重消耗了家庭的购买力,让美国的消费市场开始疲软,这一点是确定的。

第三,美加两国的经济联系十分紧密,两国的经济模式也比较相近,这就让加拿大央行的行动有指引意义,过去一直都是如此。6月5日加拿大央行已经率先降息,人们开始思考美联储是否会跟进,何时跟进。

美国的货币政策几乎不关注GDP,它关注的只有两点,失业率和通胀率,这是与民众生活联系的最为紧密的两项指标,虽然通胀下降的速度不如预期,但目前还算相对稳定,当空缺岗位数下降开始推动失业率上升之时,疲软的消费数据也会在未来影响失业率,尤其是萨姆指标越过0.5%,降息预期就开始不断升温。

然后让我们回忆一点过去的事情。

2023年9月20日,在美联储议息会议结束后,美联储主席鲍威尔召开了新闻发布会。鲍威尔在新闻发布会上重申,美联储坚决专注于国会赋予的双重使命,即维护物价和劳动力市场稳定。鲍威尔重申,没有价格稳定就不会有强劲的就业市场。这些都是老俗套,维持物价和劳动力市场的稳定一直以来都是美联储要达成的目标。

就在这次记者会上,鲍威尔说了一句非常重要的话。他表示,关于中性利率的水平,只有到达那里才能知道。他认为,中性利率可能已经上升。

在宏观经济学中,中性利率也被称为长期利率或自然利率,是指既不会刺激经济,也不会打压经济的利率水平。一般情形下,中性利率的变化比较缓慢,源于它是由人口、社会制度、国际国内环境、科技进步等很多宏观因素来决定。

鲍威尔的上述说法我个人认为是合理的。在全球化时代,资本和产业不断从美国外流,全球产业链稳定运行,以正常和非法方式进入美国的移民也有限,这会形成这种状态下的中性利率;但全球化解体,尤其是俄乌战争爆发、亚太局势日益恶化之后,欧亚大陆一些资本和产业会回流美洲,全球产业链正在加速断裂,再加上疫情之后有大量的非法移民涌入美国进而改变美国的人口结构,这就会明显改变中性利率。所以,鲍威尔的说法相当于变相承认中性利率已经上升了。

中性利率的高低会直接影响美联储的政策。举个例子来说,中性利率越高,就当前美联储5.25%-5.50%的利率水平而言,对于经济的紧缩效应就小,反之就越大。因而,判断中性利率是判断美联储货币政策是否足够紧缩的重要依据。

美国前财政部长萨默斯的观点最为明确,他说,目前4.1-4.2%的中性利率是合理的猜测,这个水平远高于目前美联储2.6%的中位预测,双方之间的差距是惊人的1.5-1.6%。

这意味着什么哪?

如果按照美联储2.6%的中性利率预测,现在5.25-5.5%的利率水平对市场的紧缩作用是比较强的,可以抑制经济过热,也可以抑制资产价格和通胀;但如果按照萨默斯4.1-4.2%的预测,这个区间与美联储目前的利率差距非常小,意味着紧缩的效果十分的有限,就会在未来带来严重的后患。

个人猜测美联储对中性利率的变化应该是心知肚明的,他们为什么这么做哪?着眼点可能还是美国政府的债务。

如果美联储将利率加到中性的水平,紧缩的力度就会足够强,就有可能形成经济硬着陆,到那时,美国财政部和美联储只能继续对美国经济进行大规模的救助,这会推动美国政府的负债率继续大幅上升。目前美国政府的债务已经是严重的问题,一旦继续大幅上升,美元距离鬼门关就越来越近了。

在这样的前景面前,美联储退却了。

既然美联储没有将利率加到中性利率所要求的水平,下述现象就很容易理解了。

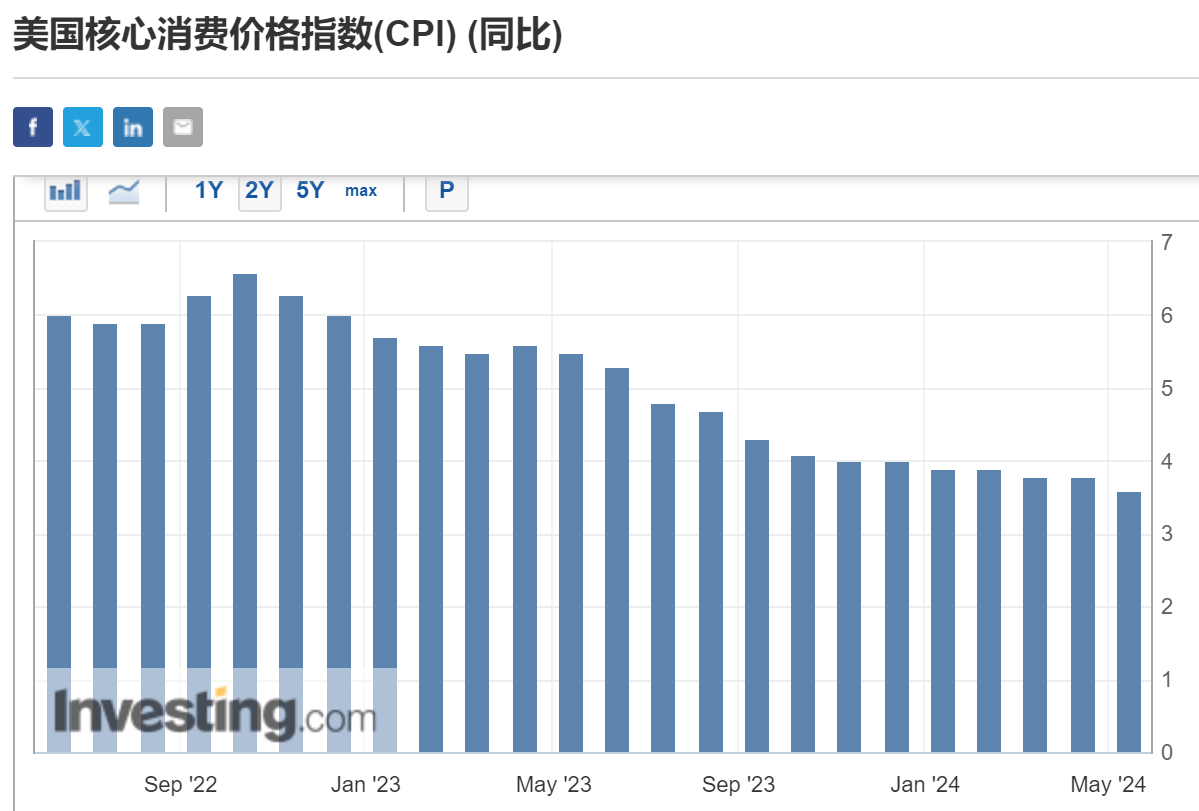

第一是,虽然美国的通胀已经出现了回落,但粘性非常强,这几乎已经是美联储官员的口头禅,目前的核心通胀率3.6%距离美联储所要求的中期目标2%还有很远的一段距离。

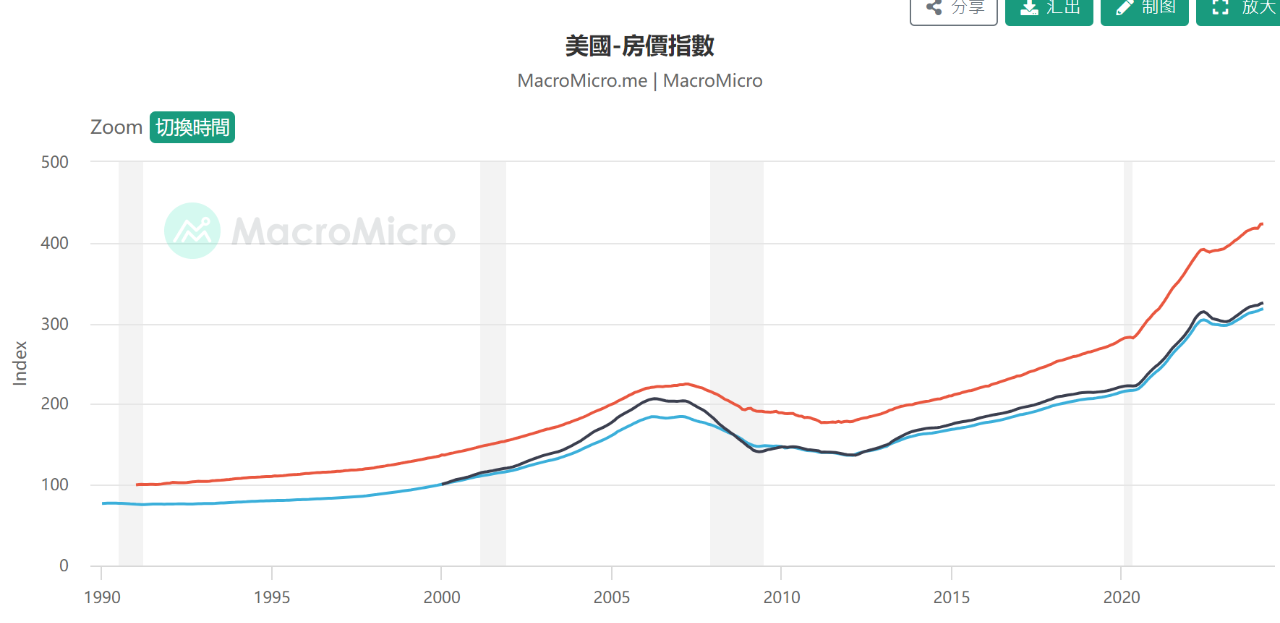

第二是,美联储目前的利率水平显然不足以抑制资产价格,美联储结束加息的时刻反而成为美国房价发飙的发令枪,美国股市也是气势如虹。

这显然是美联储未能将利率加到中性利率所要求水平的结果,既然利率没有加到位,就无法打断通胀的脊梁,也无法真正抑制资产价格。

在楼市、股市还在快速膨胀的状态下,在通胀粘性还很强的情形下,如果美联储因失业率的要求选择降息,美国会发生什么事?

第一,资产价格会不会带动通胀出现飙升?

已经有美国的房地产专家警告,美国正在遭遇住房的结构性短缺,一旦降息,房价有可能飙升10-20%。

目前美国的房租通胀高达5.53%,一旦降息推动房价和房租大幅上升,而房屋和租金价格又是社会最基础的价格,有能力推动其它价格,最终会不会推动通胀再次飙升?不管怎么说,这种情形一直都是一些美国专家警告的事情。

第二,如果资产价格因降息而飙升,随后当然就是流动性枯竭,会不会导致资产价格泡沫破裂?一旦资产价格泡沫破裂会不会导致需求枯竭?一旦出现了需求枯竭,就会带来全球大萧条。

其实,今天的情形有点类似1928年,由于当时商业指数已经趋冷,这阻止了美联储的加息进程,但美国的资产价格却依旧还处于过热的状态,这让美联储束手无策,继续加息会让失业数据恶化,这显然是不准许的,降息又会导致资产价格失控,显然也是不准许的。到1929年初,美联储官员只能哀叹,我们只能坐等最后时刻的到来,什么也做不了,最终在1929年10月因股市暴跌导致需求枯竭,将社会带入了大萧条。

当然,现在与1929年是有差别的,今天的央行有无限的开火权来救助危机,当时却没有。可一旦央行再次开火,下一次的通胀可比2022年更加猛烈,是彻底的灾难。

今天的美联储似乎已经开始作茧自缚,继续加息,就业市场和美国政府的债务状况已经不准许,但面对资产价格的过热状态,它能干什么哪?

裸奔,或许可以形容今天的美联储。

但无论如何,我们可能都要面对恶化的未来:

第一,加拿大央行、欧洲央行已经降息,美联储大概率在下半年会跟进,加息意味着经济过热,这当然是好日子,降息意味着经济内部出现了问题,这肯定是坏日子,无论经济还是资本市场又进入了剧烈动荡的时期。

第二,目前加拿大的核心通胀率是1.6%,选择降息无可厚非;欧元区核心通胀刚刚跌破3%、还在2.9%的水平上,距离2%的目标还有很长的路,美国的核心通胀还在3.6%的高水平上,距离2%的中期目标更远,这时候欧洲央行和美联储就开始降息或准备降息,这是过去不可想象的,为什么?

都是欧洲部分国家政府和美国政府高债务率惹的祸,目前的利率水平所决定的债务成本已经让政府的债务成本不堪重负,而且对美国来说,未来12个月内还有创纪录的9.3万亿美元政府低息债务将到期,需要通过再融资借新还旧,为了避免将政府压垮央行就只能选择早日降息,这说明未来是高通胀、高利率时代。高政府债务让美联储在加息周期中不敢将利率加到位,现在也没能力让通胀降到位,政府和央行共同成为高通胀的罪魁祸首。