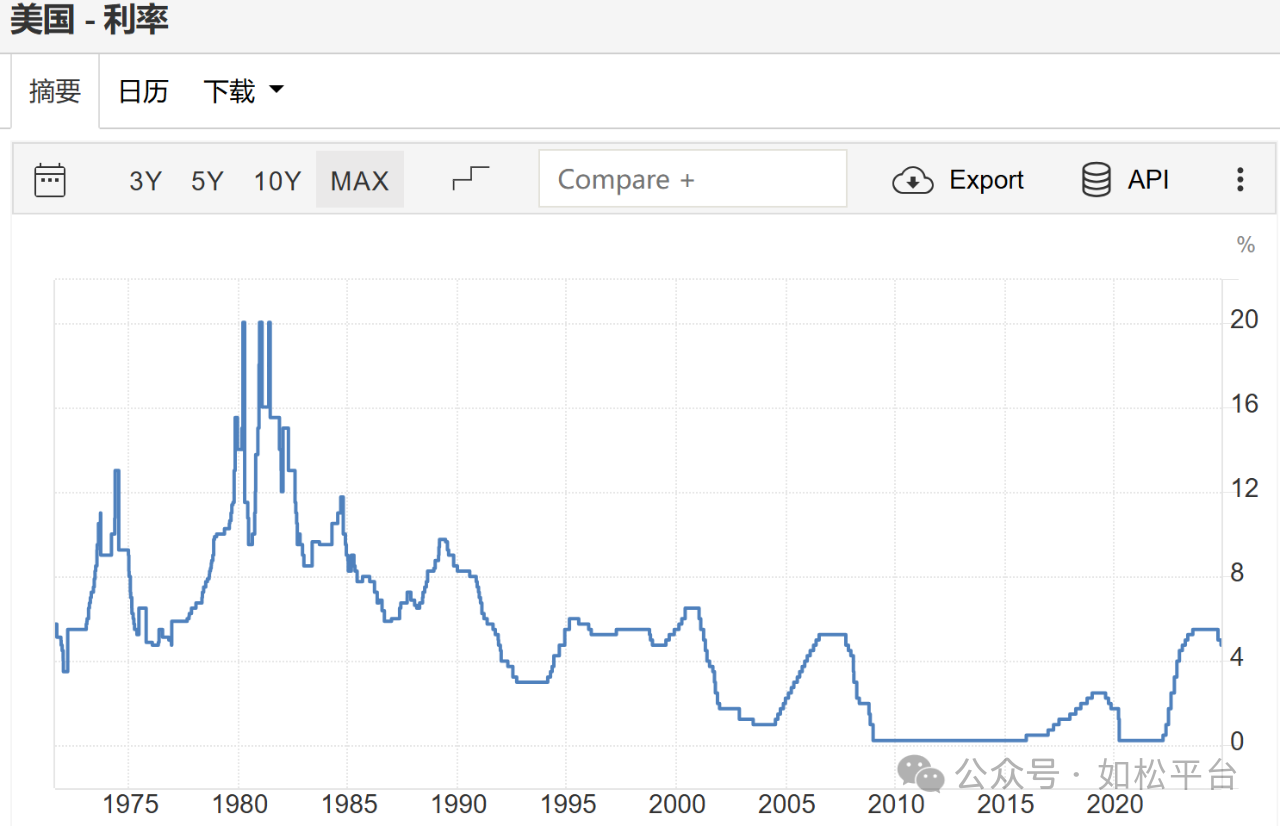

上世纪七十年代的美国是高利率、高通胀时期,从八十年代初期开始美国的通胀率开始下降,苏联解体之后下降的速度加快,次贷危机之后更进一步下降到非常温和的水平,以至于美联储执行了很长时间的零利率。

但从2021年下半年开始风云突变,美国的通胀迅速创出了四十多年来的最高水平,美联储的利率水平也告别次贷危机之后的零利率/低利率,迅速超过了次贷危机爆发之前的水平。

谁是幕后的导演?石油美元。

在八十年代,美国的生产要素价格远远高于亚太国家尤其是亚洲国家,通过劳动力价格进行对比体现的就非常明显,1980年中国人均年收入不足500元,当时的汇率是1:1.49,折合年均收入是335美元,而当时美国人的人均年收入是19000美元(不同的来源有误差),美国是中国的57倍。既然生产要素价格的差距如此巨大,进行工业活动的生产成本的差距就非常大。

1971年美国的金本位货币制度解体,然后开启了七十年代的高通胀。

1973年尼克松政府与沙特等产油国之间通过协议构建了石油美元。在这个机制中,美联储印刷美元以资本或贸易方式输出到境外,沙特等产油国、亚太各国使用美元给石油和商品定价并进行贸易活动,当沙特等产油国、亚太等制造业出口国通过出口活动获得美元之后就形成这些国家的美元储备,为了实现保值增值,他们又(根据协议)将这些美元储备投资到美国的债券和股票市场,这些美元兜兜转转之后又回到了美国。

在这个过程中,美国可以通过印美元源源不断地获得进口石油和工业产品。

刚才说到,亚太地区的生产要素价格远低于美国,既然印美元就可以进口石油和工业产品,如果继续在美国本土从事制造业活动就是不经济的,美国人自然就会将生产基地搬迁到亚太地区,然后再将产品返销美国,这就是亚太地区改革开放的过程,也是美国的铁锈带形成并扩大的过程。

在这个过程中,美国过量发行的美元可以顺利输出到境外,就不会在本土兴风作浪刺激价格,美国可以进口越来越多的价廉物美的进口商品,美国也就告别了七十年代的高通胀让通胀稳定了下来,通胀稳定就促进了美国新经济模式的发展,新经济模式包括航空航天、自动化、海洋经济、生物科技和互联网经济等,这就是石油美元给美国带来的红利;美国的金融和产业资本获得了超额利润;亚太国家获得了投资推动了本地的经济发展;随着源源不断、越来越多的价廉物美的商品进入美国,美国人的生活开始稳定,在当时看来这绝地是多方共赢,当然,美国人是最大的赢家。

从八十年代初期开始,随着美国进口规模(贸易逆差)不断扩大,美国的通胀日趋下降。苏联解体,全球对抗的宏观环境不在,为美国资本提供了更广阔的市场空间,为美国输入廉价商品的地区更广,美国的军费支出也开始明显下降,美国的通胀当然会加速下行;次贷危机之后,美联储开启量化宽松,这是大印钞票的过程,在全球化的顶峰阶段过剩资本最终都可以顺利输出到境外,输出资本的增加意味着进口规模扩大,再加上房地产泡沫破裂之后全社会进入了去杠杆周期,两者就共同压制了价格,这就形成了次贷危机之后的低通胀。

看起来各方都很满意,难道就没有人支付成本吗?有,它就是美国政府。

随着产业外迁导致铁锈区扩大,美国的税源就开始减少,财政收入承压,这种压力在互联网泡沫破裂之后开始放大;互联网泡沫破裂之后美国经济失去了增长动力,产业外迁加速,此时原本的债务体系就会承压,这就是次贷危机,美国政府为了救助危机背上了沉重的包袱,政府负债率飙升;随着美国社会和美国经济对海外供给端的依赖度不断提高,美国就必须支付更高的军事、外交成本以稳定自己的海外供给端与运输线路,也就是有了伊拉克战争,伊拉克战争就是美国稳定石油美元和海外供给端的战争;铁锈带不断扩大导致社会救济成本放大,这些因素集合在一起就推动美国政府的负债率飙升到了目前120%以上的高水平上。

贸易逆差持续扩大、政府债务率飙升就是石油美元运行过程中美国要支付的成本,这样的趋势持续运行下去就是美国的债务体系破产和主权破产。

美元是主权货币,当美国主权破产之后美元就会信用破产。

这里有一个关键的节点,如果次贷危机之后的零利率可以长期持续,债务成本就可以被压制,债务危机就不会爆发。但次贷危机之后的零利率是很多因素集合在一起的结果,包括全球和平,全球化达到高潮,美国进入去杠杆周期,等等,当这些因素不在之时,利率就会回到正常区间,美国政府的债务压力飙升,主权破产危机就会显现。

美国的房地产泡沫从2000年互联网泡沫破裂之后开始形成,2001年算是起点,当年美国家庭的负债率是74.7%,此后家庭负债率不断攀升,这是泡沫发展的过程,到2008年一季度达到顶峰,是98.7%,泡沫破裂之后美国家庭开始去杠杆,到2018年家庭负债率下降至75.4%,这个数据已经与2001年的74.7%十分接近,这说明美国家庭的去杠杆周期在2018-2019年已经到了尾声,同时,随着美国财政压力不断放大,从奥巴马的第二任期美国开始从欧洲、中东等地不断撤军,俄罗斯这个大国引爆了2014年的克里米亚战争,这意味着全球和平的局面已经动摇,全球化高潮的基石开始消失,这些因素共同决定,次贷危机之后的零利率环境正在终结,利率正常化即将到来。

当利率来到正常周期之后,即美元利率来到1971年至2007年的波动区间,这意味着利率的飙升和政府债务成本的飙升,债务率已经超过100%的美国政府就面临主权破产的威胁。

在这里,人们很容易形成这样的概念,很多国家目前的政府负债率都已经超过100%,日本已经超过250%,似乎也没什么问题。这源于我们的思维模式基本都是在全球化高潮时期形成的,在这个时期美国的通胀和美元利率在不断下降,政府债务成本在不断下降,在2012年之后欧日等很多国家的国债收益率甚至下降到了负数,政府发债反而成为政府赚钱的方式,此时政府当然就可以承担更高的负债率,负债率越高甚至可以赚更多的钱,何乐而不为?但传统上认为,政府负债率的安全线是60-80%,超过这个区间就进入了警戒区间,超过100%就是危机区间,这就是2022年10月英国政府遭遇债务危机的根源,英国政府目前的负债率是104%。

也就是说,只要利率回到正常区间,包括美国政府在内的众多国家都会遭遇主权债务危机,一旦爆发主权债务危机,货币就会破产,就会遭遇恶性通胀,这就是阿根廷在过去一些年的遭遇。

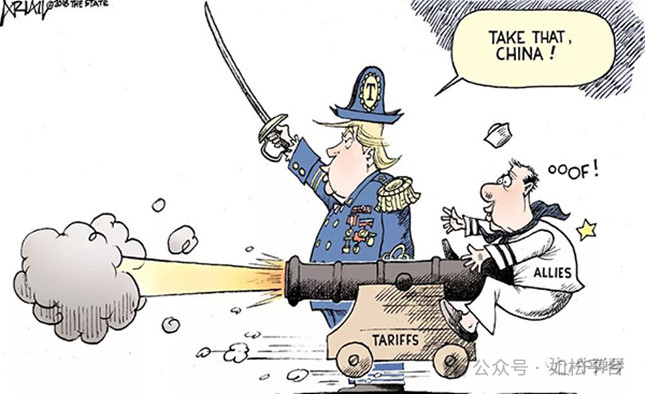

美国的老百姓当然可以不管这么多,主权破产、物价上涨时骂政府就是了,甚至可以游行示威。但美国政府却不能不管,如果要避免政府陷入主权破产,就必须阻击产业即税源的继续外流,加强自己的财政;阻击进口以避免进口规模继续放大,同时压缩贸易逆差,然后才可以压缩政府在海外的军事、外交支出,也可以减轻欧亚大陆爆发战争之时海外供给遭到破坏之后对本国经济造成的冲击;关税提高之后本土价格就会上升,就可以提高资本投资收益率进而吸引产业回流,可以给全球化的过程中失落的一群人创造就业机会,这就是特朗普在2018年发动的关税战,这些经济政策被拜登政府完整地继承了下来。

这就是2021-2023年的高通胀之源。

在超发美元可以顺利外流,换来大量价廉物美的进口商品之时,就可以压制本土的通胀。疫情期间美国政府进行了大撒币,但这些美元的输出渠道受阻,第一,被特朗普的高关税阻击,第二,疫情期间全球产业链、运输链受阻,供给渠道不畅。这些过剩美元就只能在本土兴风作浪,在进口渠道受阻时,当然就带来了高通胀。

这一轮高通胀是谁的责任?特朗普第一,疫情之后特朗普政府在2020年进行了大撒币,2018年的关税战提高关税之后推高了进口价格;拜登第二,2021年拜登上台之后疫情已经逐渐缓和,但拜登政府继续大撒币;疫情位列第三,因为疫情爆发之后全球产业链无法正常运转导致了供给成本上升甚至供给短缺。

石油美元已经运行了四十多年,美国在过去四十多年的低通胀环境就是石油美元带来的红利,现在问题开始显现:当战争周期到来之后海外供给开始遭到威胁,美国经济供给和需求之间的平衡开始受到威胁;利率回归正常化之后政府开始面对主权债务危机的威胁,此时就必须进行经济再平衡,要实现再平衡就必须通过高关税阻击进口,这让过剩美元无法顺利向外输出,也会提高供给价格,这就是美元加速贬值的过程,最终就会推高通胀。

继续输出美元扩大进口,就会引发主权债务危机和恶性通胀,阻击进口推动经济的再平衡,也会导致高通胀,这就是今天。

美国经济再平衡就是减少资本输出并减少商品进口的过程,欧亚经济体的需求减少之后就会引发企业、基础设施利用率下降,还会引发资产价格泡沫破裂和债务危机,这也是高通胀。

这是一段糟糕的日子,为全球化买单的日子。

我在2013年出版的《如松看货币之道》的书中说到,全球化即将结束,关税、配额等贸易壁垒即将回归,当时并不知道谁是未来的美国总统。全球化解体就会造成全球资本流动、商品流动的改变,债务开始爆发危机,就会导致通胀上升到中高水平,这与特朗普、拜登有关系吗?如果你有崇拜英雄的情节,那就有,如果你没有这样的情节,就没有,大家都只是淡淡的一阵风而已。

这就是投资股市、贵金属、大宗商品的脉络。