6月20日,美国财政部将日本列入“汇率操纵监测名单”。

2023/2024财年,美国政府的财政赤字将达到1.9万亿美元,相当于GDP的7%,考虑到目前美国政府的高负债率,在这样的赤字率水平上随时可能引发债务危机和美元危机。

在未来的一年左右,美国政府将有9.3万亿美元左右在零利率/低利率时期发行的政府债务到期,经过加息周期之后美债收益率已经大幅上升,如果按照目前的收益率借新还旧,就会置换成高成本债务,让美国政府更加不堪重负。美国经济主要依靠需求驱动,家庭需求是最重要的一部分,而政府支出带来的需求增长也是非常重要的一部分,当美国政府因债务和财政赤字问题不堪重负之后,政府支出形成的需求就会减少,经济就会减速。债务支出大幅攀升而经济更加低迷,会让美国政府的债务问题加速恶化。

所以,拜登眼巴巴地盼望着美联储早日降息。

前面已经说过,由于美联储在刚刚过去的加息周期中,并未将利率升高到中性利率所要求的水平,也就是说并未将利率加到位。这样做的原因也是明显的,利率上升幅度继续加大,债券价格的跌幅就更大,持有大量国债和其他债券的金融机构的亏损就会扩大,最终让更多的银行陷入硅谷银行类似的危机之中,也避免美国经济出现硬着陆。

既然利率并未加到位,对通胀的打击力度就不足,让通胀更具粘性,目前美国政府的核心通胀还在3.4%附近徘徊,而且下降的趋势也并不十分明显,同时由于美联储加息不到位,也就无法有效抑制资产价格,以至于美国股市楼市持续处于过热状态,再加上国际油价跃跃欲试,美联储一旦在目前的条件下降息,通胀就有可能迅速掉头向上,到那时美联储怎么办?重启加息周期将直接引发经济萧条和政府债务危机,不加息又会让通胀失控,这当然是灾难。

也就是说,目前的美联储处于进退维谷的境地。

我们回头再看看亚太,包括日本在内各国的日子也不好过。

全球化的七十多年中,欧美资本不断向亚太地区涌入,本世纪以来达到高潮,这带来两个效果,一是将亚太地区建成了全球经济最主要的供给端,出口的繁荣就代表了亚太经济的繁荣;二是在亚太地区形成了最严重的房地产泡沫。当然,在这个过程中在各国的金融体系内部都形成了巨额债务。

以2018年川普政府发动贸易战和普京在2022年发动俄乌战争为标志,意味着全球化开始解体,美国、欧洲作为全球最重要的需求端,为了各自的国家安全和产业安全开始推动产业链转移。产业链外迁和资本外流就让亚太地区的债务体系和资产价格泡沫持续承压,这是显而易见的事情。

在持续的压力之下,亚太地区的资产价格泡沫和债务体系已经衰弱到了什么程度哪?

第一,新加坡是过去数年全球地缘政治动荡的最大受益者,大量的资本从亚太其它地区转移进入新加坡,这就让新加坡的房地产价格持续高烧。

但过去半年多以来,新加坡的房价已经开始下跌,根据机构的预测,新加坡今年优质住宅房价要下跌2%-3.9%。一年以前,随着房价的不断上涨,让新加坡公寓租金不断飙升,但从去年下半年开始,公寓租金已经连跌7个月了,累计跌幅达到了5.2%。

如果在过去数年地缘政治持续动荡过程中大幅受益的新加坡房地产价格开始承压,说明这个地区以房地产为核心的资产价格泡沫已经到了十分脆弱的地步。

这其中只有日本房地产例外,因为它在1992年就破裂了。

1985年日本与美国等国签订了广场协议,日元开始大幅升值,六年后的1992年日本房地产泡沫正式破裂。2018年美国川普政府发动贸易战,这实际也是逼迫企业迁徙的手段,到现在刚好也是六年。

第二,任何一个国家或地区最重要的价格都是汇率,这是各国最核心的价格,这个价格的涨跌意味着巨额的财富转移,也意味着国力的兴衰,同时也改变着居民的福祉。

过去一年来,美元兑亚太各国的货币汇率基本都维持了升势,参考下面美元兑日元、美元兑越南盾、美元兑印尼盾的走势图,亚太各国的货币汇率可以用疲态尽显来形容,这是产业链持续外迁、房地产泡沫承压、美元持续维持高利率的结果。

表面看来,日元的持续贬值主要受到日本央行持续的量化宽松所推动,但事实是,日本经济与东亚、东南亚各国的经济联系十分紧密,这是过去三十多年中日企不断外迁的结果,在全球产业链重组的过程中就深受冲击,比如今年1季度日本的经济增速是-1.8%,此时日本央行就只能维持量化宽松。

从更长期的走势来看,目前美元兑日元已经形成了高位突破之势,见下图,这对于亚太其它各国的货币来说,绝不是好的信号。

也就是说,亚太地区的汇率和房地产泡沫都已经到了一个关键阶段,或许只差一根稻草。

这最后一根稻草很可能就来自日元。

除了产业链转移、资本外流这些因素之外,美元、欧元从2022年上半年开始的持续加息明显对亚太地区的房地产泡沫形成了的压力;基于亚太货币收益相对美元收益的差距,也形成了资本外流的压力,让汇率承压。

但这一时期美元、欧元的升息进程对亚太房地产泡沫和汇率的冲击却遇到了一个缓冲垫。

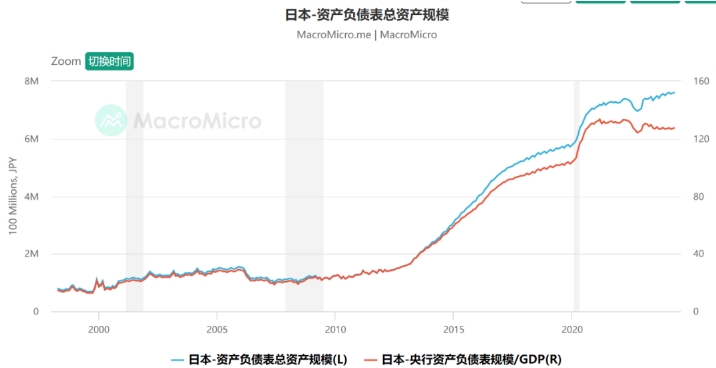

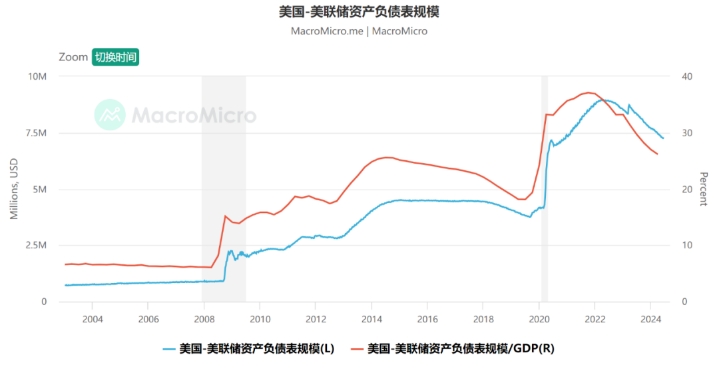

日本央行目前的资产负债表规模是761万亿日元,按照现在的汇率计算,大约相当于4.8万亿美元,而美联储目前的资产负债表规模是7.25万亿美元,在美联储加息周期内,日本央行还在维持零利率,更重要的是,日本央行还在通过购买国债持续向市场注入基础货币。这让日元维持贬值趋势,也让很多日本企业不愿意将海外收益汇回本土。

对于亚太地区来说,除了美元之外,日元是最重要的融资货币,在美元的加息周期,日元却持续扩张,这就维持了亚太地区相对宽松的融资环境,而且日元汇率维持贬值趋势时还可以让各国的融资成本下降(借的是贵的日元,还的是便宜日元),就极大地缓冲了美元收缩对亚太地区的汇率和资产价格泡沫所带来的冲击。从下面的美联储和日本央行的资产负债表走势来看,双方明显是相悖的,一个在扩张,另一个在收缩,就在一定程度上形成了互相对冲的效果,形成了缓冲垫效应。

就在这个时候,美国财政部在6月20日将日本列为“汇率操纵监测名单”。

美国财政部明显不希望看到日元继续贬值,如果要阻止日元继续贬值,日本央行无疑就需要停止印钞购债,停止对国债收益率的压制,还需要提升日元利率水平,进而保持日元汇率的稳定甚至阶段性升值。

这对日本会带来几方面的影响:

第一,日本第一季度GDP增长率是-1.8%,一般的观点会认为,基于刺激经济的需要,也基于日本政府财政的需要,就要求日本央行继续执行宽松的货币政策,也需要压制日本国债收益率,但如此一来日本在海外的企业就更不愿意将海外收益汇回国内,甚至本土资本还会外流,在货币自由兑换的条件下,持续维持这样的货币宽松政策可以拯救日本经济和债务吗?显然并不容易。

一旦日元持续贬值让持有人的信心发生动摇,当日元贬值成为习惯和整个社会的预期之时,就会形成灾难。显然,长期的量化宽松推动日元不断贬值,并不是解决问题的根本手段。

第二,一旦日本央行停止购债、不再压制国债收益率,甚至转身加息,无疑就会阻止资本外流,甚至还会推动日企将海外收益汇回国内,也有助于吸收国际资本,对日本经济和金融市场起到提振作用。

最重要的是,日本房地产泡沫早已经破裂,日本央行收紧货币政策对房地产等市场的冲击有限,这就与其它亚太国家形成了差别。

第二,内需在日本经济中属于拖后腿的角色,日元持续贬值是最主要的罪魁祸首之一,日本央行稳定日元汇率有助于提振内需。

第四,一旦日元开始升值,而日元升值又最终引爆亚太房地产泡沫,甚至引爆亚太各国的汇率危机,此时日元就会再次承担避险货币的本色,日本和日元反而会因此而受益。

等等。

这可能就是美国财政部将日本列入“汇率操纵监测名单”的目的,引爆亚太地区的资产价格泡沫和汇率危机,日本和日元可以因此而受益。当亚太地区的房地产泡沫尤其是汇率价格暴跌之后,就会形成全球紧缩的金融局面,也会打压美国的物价,为美联储的降息、缓解美国政府的债务压力创造条件。

今天的局势,与1997年东南亚金融危机时期类似,当时就是日元的阶段性收缩成为压垮骆驼的那根稻草,最终刺穿了整个东南亚的资产价格泡沫,包括汇率和房价。

但今天这一仗的规模显然是东南亚金融危机无法比拟的,亚太地区的资产价格泡沫是经济全球化之后所形成,涵盖了更多的国家,泡沫程度也更严重,影响也就更为深远。

其它亚太国家该怎么应对?

在今天的全球经济局势下,收紧资本跨境流动管制,很可能是比较有效的手段,也可能是唯一的手段。

这就是新时期的甲午战争,这是金融战争,其影响一样深远,影响的绝不是一个国家,而是很多国家。一旦一国汇率和资产价格被打爆,就会改变一个国家的综合国力,形成国家之间力量的此消彼长,会与1894年的战争带来一样的效果,所以,亚太所有国家都不能掉以轻心,应该紧密追踪日本央行的行动以及其背后的含义。

至于最终的剧本如何演绎,请拭目以待。