2007年12月19日,巴菲特在Long Bets网站上发布了“十年赌约”:

“在2008年1月1日到2017年12月31日的十年间,标准普尔指数的收益表现将超过扣除手续费等各种成本后的对冲基金组合。”赌注是100万美元(后来被加至222万美元)。如果巴菲特赢了,这笔钱将打给巴菲特指定的慈善组织,反之,将打给对方指定的慈善组织。

巴菲特说:“我充满期待地等待各位基金经理来挑战,毕竟他们有能力让客户掏出几十亿美元来,他们不应该害怕拿一笔小钱出来和我赌一把。”

但是,随之而来的却是一片寂静,几千名职业投资经理里最终只有一个人——西德斯应战了,他是门徒基金公司的总裁,管理着35亿美元的财产。”

西德斯最终选择了五只对冲基金作为投资组合,期望能够战胜标普500指数。

当赌约进行到第9个年头的时候,标普500年化收益率已经达到7.1%,但同期西德斯挑选的基金收益率只有2.2%,挑战者眼看最后一年翻盘无望,提前认输。

在2018年巴菲特致股东的信中,他再次完整披露了这次“十年赌约”的数据,标普500指数以8.5%的年化收益率碾压所有5只对冲基金组合。这5只精挑细选的组合,除了在2008年股灾中跑赢了指数,在随后的9年里,这5只基金作为一个整体,收益率每年都落后于指数基金,其中一只组合最后还被迫清盘。

赢得赌局后,巴菲特说:“长期看,确实有部分有经验的人能超过标普500指数的表现。然而在我的一生里,我也就提前判断出10位左右的专业人士,能够如同我预期的一样完成这一壮举。当然,一定有成千上万的指数超越者是我没有见过的,毕竟跑赢指数并非不可能。不过,问题在于大多数试图跑赢指数的基金经理最终都会失败。”

由此可以看到,巴菲特认为战胜标普500指数是一场壮举。

同时也可以看到,华尔街的对冲基金经理在世界各地投资人的眼中是业界的翘楚,但他们中的绝大部分都无法战胜标普500指数。

为什么战胜标普500指数在巴菲特眼中是一场壮举?

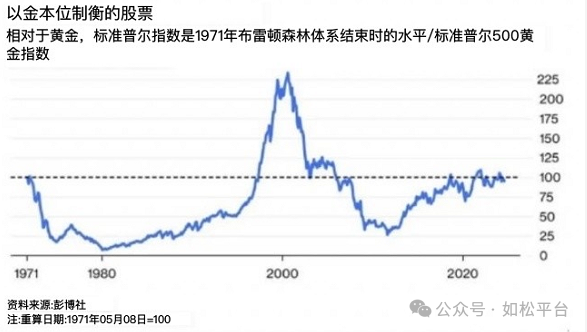

下图是1971年5月至今以黄金计价的标普500黄金指数走势图,从图中可见,在过去的约53年中,标普500黄金指数的涨幅等于零。看到这,您可能大笑,一个零涨幅有什么了不起?很多人认为黄金是“无用的金属”。数千年来,黄金都是人类储藏财富的手段,是神一样的存在,当标普500指数的财富储藏职能可以等同于黄金之时,战胜标普500指数当然就是一场壮举!

为什么绝大多数人不愿意投资标普500指数哪?源于不具备一项重要的能力。

人的能力包括很多方面,比如智力、知识、阅历、资本,等等,细数起来有很多很多,但还有一项因素是具有决定性的,那就是耐力,耐得住寂寞。绝大多数人总认为自己在基金或标普500指数的个股中频繁交易可以让自己跑赢市场,满足自己内心的需要,但事实是,在过去53年中通过交易来跑赢标普500指数是极其艰难的任务,或许也只有股神和极少数人才能做到。

在任何领域,如果只知道满足自己内心的需要,就永远不会成功,只有能满足社会的需要、周围人群的需要才会赢得尊重和成功,这是金科玉律,那些希望频繁交易标普500指数个股以满足自己内心需要的人,就应该是输家。

或许有朋友会说,你拿53年的事情来应对巴菲特的十年赌约是典型的移花接木。但任何人都知道,要在五十多年内战胜一件事物可比十年内战胜同一件事物要困难的多。

而巴菲特最强大之处除了投资的专业知识之外,最强大的一个要素恰恰就是耐力,就是耐得住寂寞,就是战胜自己内心的能力。比如天下人都知道巴菲特持有可口可乐,而且接近半个世纪不变。但像巴菲特那样长期持有可口可乐的人却少之又少,所以就不可能成为巴菲特。

今年以来,圈内很多基金因为亏损都在面临清盘的压力,这让基金经理面临职业危机。在2015年股市暴跌之后,和圈内一位基金经理聊天的时候说到,黄金股是中国永远的核心资产,这是中国社会的特点和人民币的形成机制所决定的,如果当时在基金组合中大量持有山东黄金、中金黄金、紫金矿业等蓝筹股(以基金经理的能力可以买到较低的位置),到今天不仅会大幅跑赢上证指数,也肯定会跑赢绝大部分基金,更不可能遭遇清盘的压力,但是,又有几个基金经理耐得住长期持有的寂寞哪?

2016年之后的几年,经常和朋友们说这样的一句话,如果一定想投资,那就买点黄金蓝筹股,然后将这事忘掉,专注于自己的工作。

在2008年,巴菲特被问到这样的问题:“如果你只有三十来岁,没有什么其他经济依靠,你攒的第一个100万美元将会如何投资?麻烦你告诉我们具体投资的资产种类和配置比例。”巴菲特回答道:“我会把所有的钱投资到一个低成本的追踪标普500指数的指数基金,然后继续努力工作。”

巴菲特说的是几乎同样的话。

长期投资一国的核心资产实现盈利只是次要的,人的一辈子最终考验的是如何投资自己,而长期专注于自己的工作、让自己在本行业内的地位不断提升,这才是终极投资。

我个人认为,在未来十年,要想完成巴菲特的壮举并不难,持有一块黄金或白银,在未来的十年中会大幅跑赢标普500指数,这里的大幅指的是一倍以上。根据也只有一点,全球化解体正在解体,这会严重降低纸币的资本投资收益率,让纸币的价值加速下降;全球的意识行太对抗已经回归,各国军费支出会快速增加破坏各国的财政收支平衡,进一步推动纸币的价值加速下降,这会让包括美元在内的所有纸币告别次贷危机之后的低利率时代进入高利率时代,而高利率会打压股指的涨幅;相反,高利率意味着纸币的贬值加速,由纸币组成的信贷资产就会长期挤兑贵金属资产,就会推高黄金的涨幅,就可以完成巴菲特的壮举——战胜标普500指数。

当然,对中国的基金经理来说,投资实物贵金属和黄金蓝筹股,注定会跑赢绝大多数基金,而且不会有因亏损而带来的清盘压力,也不会因基金清盘而下岗失业。

人生是耐力赛,投资更是如此,有形的投资永远是低等级的投资,投资自己才是高等级的投资。