去年底和今年初,我在“如松”那个微信公众号上写过三篇关于黄金的文章,说的都是看好今年的金价,今年以来金价已经创出38次历史新高,是谁不断给黄金空中加油?

无论从基本面还是从技术图形来看,白银都可以看好,技术图形上还有展翅飞翔的架势,是谁让白银闪闪发光?

要重温一下1967年-1968年美联储的降息,这是美联储历史上最重要的一次降息,甚至都不是之一。

1963年11月22日,美国总统肯尼迪刚刚参加完一次竞选活动,然后来到德州达拉斯市进行访问。

12时30分,肯尼迪乘坐敞篷车游街拜会市民,汽车缓缓拐入榆树街时,埋伏的抢手开枪了,子弹命中了颈部和头部,肯尼迪倒在了他妻子的怀里,送往医院后很快就告别了人世。

肯尼迪总统在他任期内所推行的标志性政策就是“新边疆计划”。新边疆计划的核心是,改善城市住房条件、发展教育事业、改革税收制度、修改农业计划、保护和发展天然资源、为老年人提供良好的医疗保健、反对种族歧视、给非裔美国人以公平权利,等等。

但新边疆计划的进展并不如意,原因只有一个,这要花很多钱,面对当时非常保守的议会,让肯尼迪的很多支出计划在国会遇阻。

但即便如此,随着新边疆计划的提出并局部实施,也恶化了美国联邦政府财政。1961年,肯尼迪任期内的第一个年度预算就导致美国历史上第一次出现非战争、非经济衰退引起的财政赤字。1963年的财政赤字已经达到约70亿美元,黄金储备则下降到了1939年以来的最低点,在金本位货币制度下黄金储备的严重下降已经成为美元的巨大隐忧。

虽然肯尼迪总统花钱大手大脚,但在任期的两年多中却获得了不少支持,很多美国人认为,肯尼迪是一位年轻有为、富有仁爱的总统,在他被刺之后,许多美国民众都难以接受。

肯尼迪总统去世之后,副总统约翰逊立即在位于达拉斯的空军一号总统座机上宣誓就任美国第36任总统。

约翰逊在1964年成功获得连任,他所面对的国内局势与肯尼迪总统相比已经大为改观:

第一,美国民众对肯尼迪总统的遇刺身亡抱有普遍的同情,让约翰逊在大选中以绝对的优势战胜了对手,这就无形中放大了总统的权力。

第二,在1964年的国会选举中,许多自由主义者进入了国会,使1965年的众议院成为自1938年以来最自由主义的众议院,这让约翰逊的提案很容易在国会获得通过。

1965年1月约翰逊宣誓就任总统,他立即提出了“伟大社会”计划。这一庞大的计划涵盖了环保、扶贫及农村建设等很多方面,实际就是新边疆计划的2.0版本,当然,这一样要花很多钱。

“伟大计划”的实施和越战的扩大化,严重恶化了美国的财政赤字,到1968年,联邦政府的财政赤字已经达到创记录的252亿美元。

面对政府扩张性财政政策所需要的巨额支出,钱从哪里来呢?只能是扩张性的货币政策,约翰逊总统试图让美联储为财政买单,他最终也如愿以偿了。

当时的美联储主席是马丁,这位仁兄是美联储历史上任职时间最长的主席。

1965年,马丁提高了利率,这对于约翰逊总统来说并不是友好的信号。然后约翰逊就找到了马丁,他希望马丁按照自己的意愿来制定货币政策。马丁在1951年亲自推动了美联储的独立,但这次他却决定放弃美联储的独立性按照总统的要求来做,至于个中缘由,现在已经是个迷。后来有经济史学家认为,马丁认为为财政服务本身就是美联储的职责之一。其实在任何国家,央行与财政之间都不可能彻底剪短脐带,尤其是政府面临生存危机之时更是如此,比如,现在的日本财政几乎就是日本央行怀抱中的婴儿,日本央行已经是政府财政的奶娘,如果日本央行将利率提升到约6%,日本政府的全部财政收入都不够偿还国债利息,所以日元已经在本质上破产了,后患在未来会不断显现。

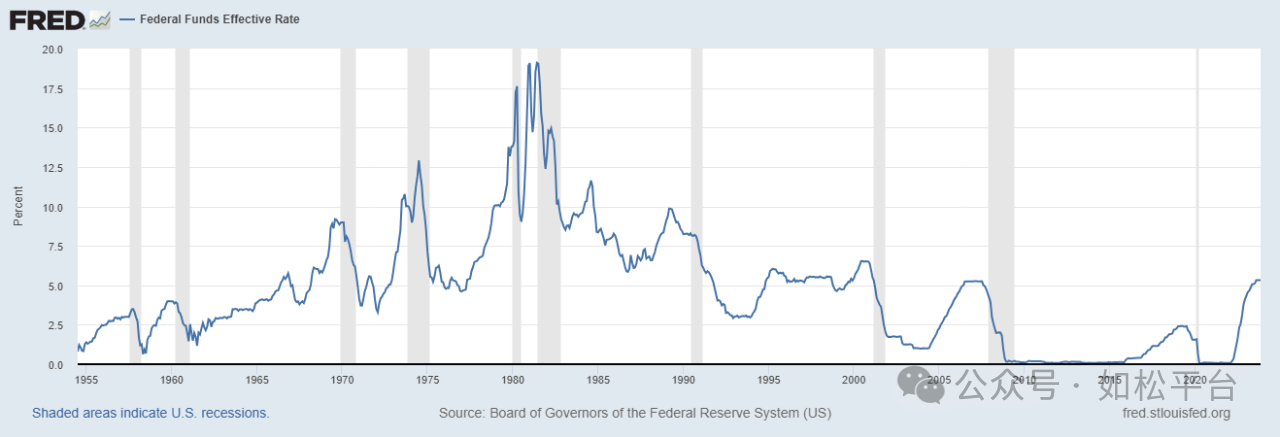

1967-1968年,马丁根据约翰逊总统的要求转身实施扩张性的货币政策,调降基准利率,参考下图1967-1968年的利率走势,虽然利率下降的幅度并不太大,但其影响却极为深远。

当时美联储调降利率的通胀基础显然并不牢固,下表反应的是当时美国的通胀趋势,美联储在这种情形下调降利率的最主要目的当然是推动经济繁荣和就业上升,为联邦政府扩张性的财政政策筹集更多的资金。在通胀尚未达到要求,央行却因财政需要而降息,就是隐性违约,这种隐性违约在当时一点也不引人瞩目。

1936年凯恩斯提出了他的凯恩斯主义经济学,在五六十代凯恩斯主义在欧美大行其道,即政府可以通过扩张性的财政政策及货币政策来刺激经济增长,增加就业。无论肯尼迪总统还是约翰逊总统实行的都是凯恩斯主义,通过扩张货币政策推动经济繁荣并推高通胀来实现更高的财政收入,弥补巨额的财政赤字,以支撑“新边疆”和“伟大社会”计划。

菲利普斯曲线是非常著名的经济曲线,反应的是通胀率与失业率之间的负相关关系,它直接告诉政府,要推动经济繁荣、降至失业率,只需扩张货币增加通胀即可,就可以为政府提供更多的财政资金,这就是约翰逊总统要求马丁所做的事——印钞推动就业上升和经济繁荣,创造更多的财政收入为自己的财政赤字买单。

可到了1969年,菲利普斯曲线突然失灵了!

这一年,美国GDP掉头向下,跌到3.1%。通胀率快速上升的同时,失业率并没有下降反而直接飙升至6%以上,这让凯恩斯主义者彻底傻眼了,菲利普斯当然也傻眼了。

1967-1968年的降息,虽然在当时并不显眼,也没有多少人认为特别的不妥,但就是这次的隐性货币违约最终将美国导入了波澜壮阔的高通胀、低增长的七十年代,当然是黄金闪光的年代。

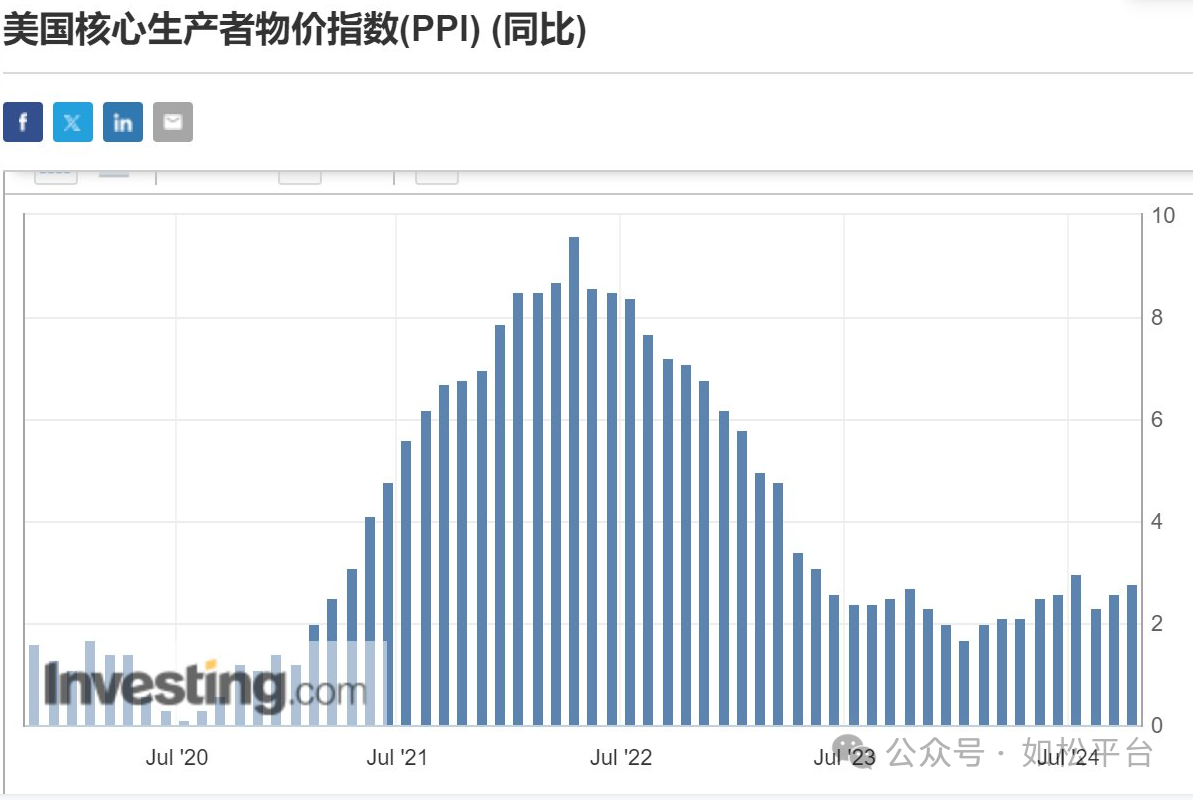

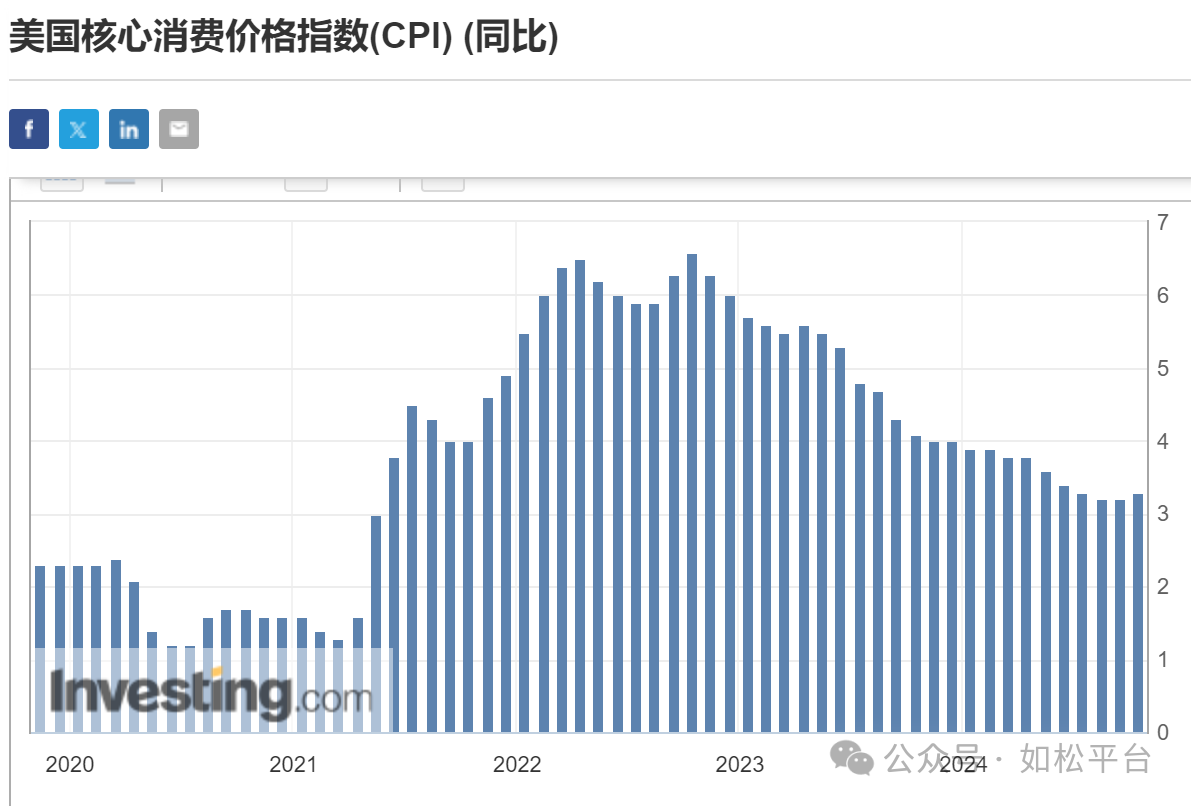

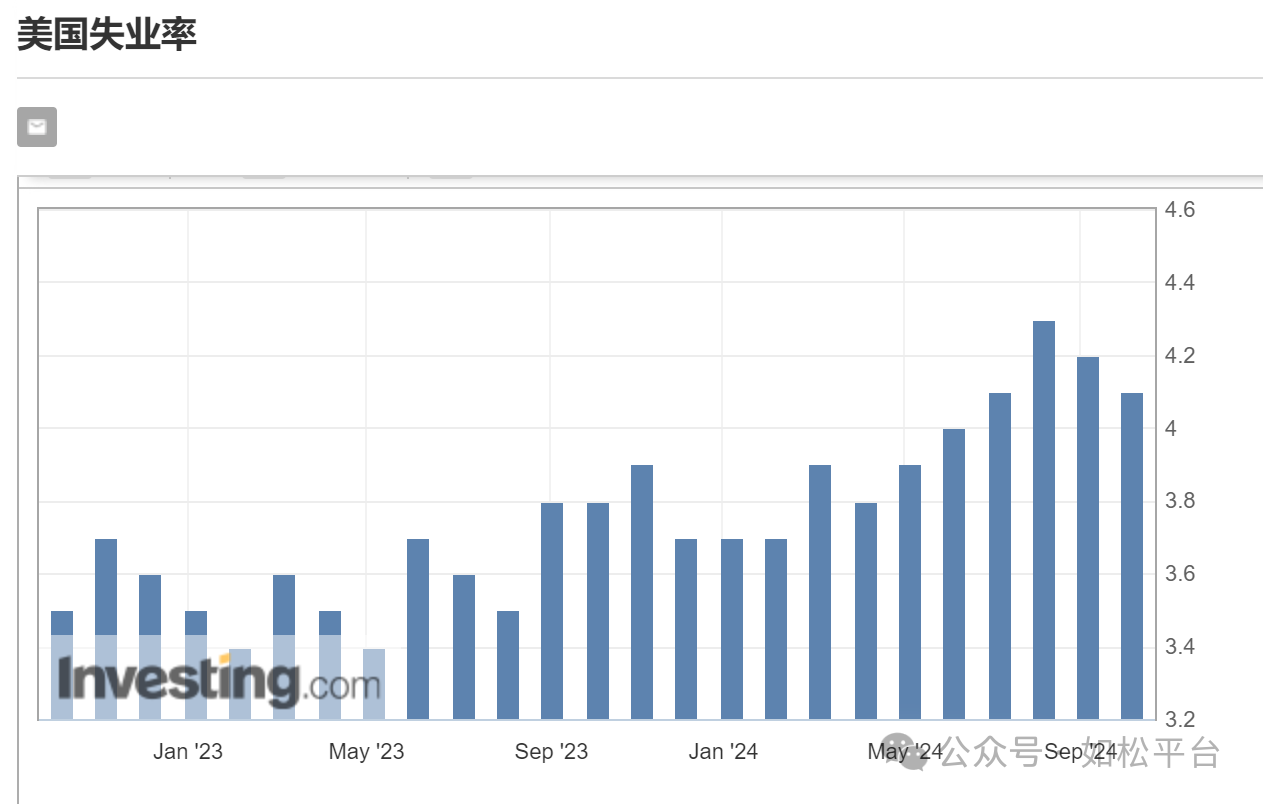

过去一段时间,包括美国前财长萨默斯等人在内的很多专家都在质疑美联储在9月大幅降息0.5%的降息行动,主要原因在于:现在是中性利率从1.5%以下大幅上升的关键时期,美联储票决委员们认可的中性利率均值是2.8%,萨默斯认可的数据是4%左右,在中性利率剧烈上升时期的降息行动需要十分谨慎。通胀还在美联储的目标值以上,更重要的是衡量通胀潜力的几个指标甚至还在升势之中。

下图是美国的超级核心通胀率,很可能在2023年就已经见底。

下图是美国的核心PPI,很可能在2023年就已经见底。

下图是美国的核心通胀率,也有筑底的迹象。

下图是美国的失业率走势,尚处于升势之中。

在通胀隐患尚未清除之时,部分核心通胀指标很可能处于升势之时,尤其是中性利率大幅上升之时,美联储的大幅降息很可能就是隐性违约。

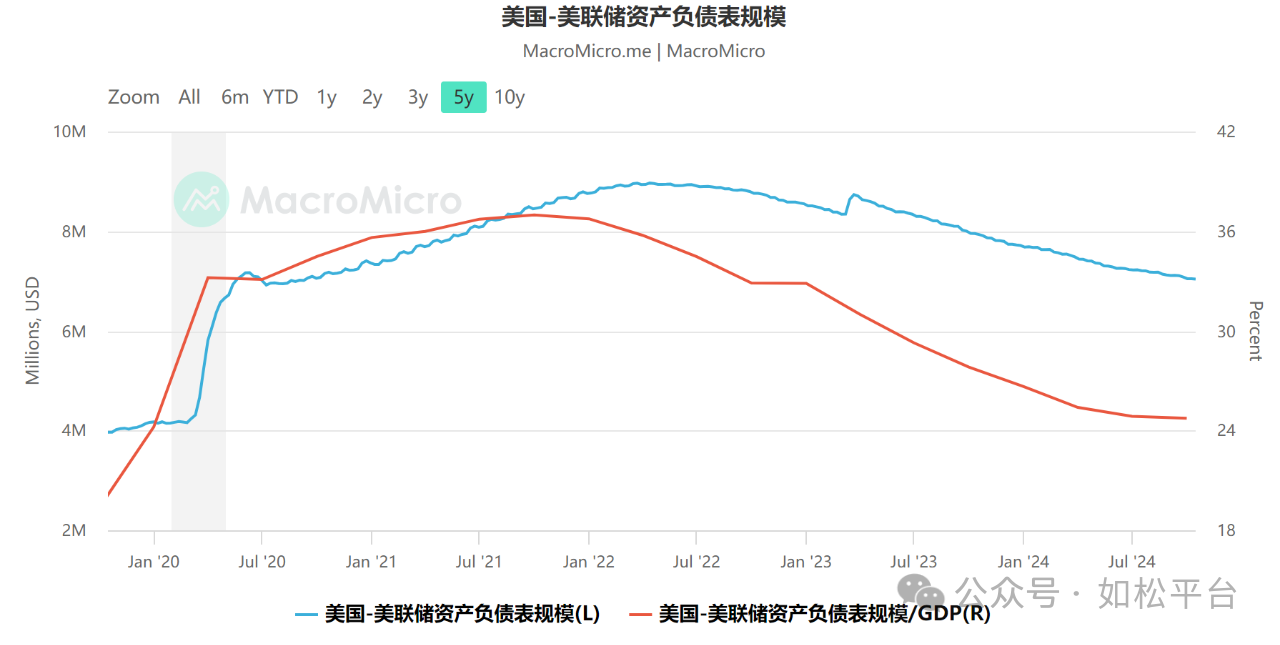

在历史上,一旦降息,美联储就会释放流动性,一旦加息,美联储就会回收流动性,释放或回收流动性是美联储将利率推升到目标区间的手段。但在9月大幅降息之时,美联储却在回收流动性,这种回收流动性的行动一直持续到了现在,见下图,美联储在大幅降息之时却继续缩表回收流动性,这是美联储史上唯一的一次,缩表的目的当然是为了抑制通胀过快发展,说明美联储也知道自己在进行隐性违约。

为什么美联储在这个时候采取大幅降息的货币政策?这不得不让人想起1967-1968年的降息行动。

在过去的二十年中,美国将凯恩斯主义发挥到淋漓尽致的地步,体现在美联储的资产负债表在次贷危机和疫情危机中出现了超级扩张,这种货币宽松力度远远超过五六十年代。

由于次贷危机之后利率下降到零,让美国政府的债务成本急剧下降,这是政府负债规模大跃进的时代。

前面已经说过,建立了石油美元之后,美国可以通过印钞购买进口商品,中东产油国和东亚等国拿到了美元之后又投资美国国债和金融资产,让美元又回到美国,这就实现了资本的闭环,让美国可以空手套取进口石油和商品,让自己成为典型的食利国家,进而建立起以消费为主要增长模式的经济体。但随着产业外迁和进口规模的不断扩大,美国税源就不断流失,这直接导致美国政府债务的高速膨胀,一旦税源继续随着产业外迁而流失,美国政府债务就只能违约,美元也只能违约,这无疑是灾难性的。

为了避免上述趋势的不断恶化,美国就必须阻击进口,同时贬值美元在国内的购买力,这就是特朗普政府、拜登政府发起的关税战。现在的共和党总统参选人特朗普已经声明,一旦他当选就会继续提高进口关税,意味着继续加大力度阻击进口,也以更大的力度贬值美元的本土购买力。或者这么说,从关税战爆发的那一刻开始,就是美国过去的经济模式难以持续的那一刻,也是美元危机启动的那一天。

很多人会说,美元指数上尚属强势,这不像是美元危机的迹象。当今时代的经济模式是美国消费、非美国家生产,当美国阻击进口之时其它经济体的经济、债务、资产泡沫和货币价值会同步承压,让美元指数无法体现出美元内在的问题。

但阻击进口、贬值美元在境内的购买力,再加上疫情的爆发,就必然导致利率和通胀的暴涨,这就是2021年之后美国通胀和利率快速上升的过程——美国的通胀创出四十多年的新高。

但通胀和利率的暴涨,就导致美国政府的债务成本急剧攀升,目前联邦政府所支付的利息已经超过军费,如果长时间维持高利率,美国政府的财政赤字就会被动扩大,债务率也会被动上升,让美债和美元危机的脚步来的更快,此时,美联储就需要大幅降息,以降低美国政府的债务成本和赤字压力,提振美债的信用,让美债可以滚动下去。

美联储的这种做法似乎与1967-1968年美联储的降息目的并无不同,都是为政府的财政赤字服务。

历史肯定不会简单重复。五六十年代的美国是可以自给自足的国家,没有贸易逆差,现在的美国已经是以消费为主的国家,拥有巨额的贸易逆差;现在是美国中性利率大幅提升的时期,这意味着美国的资本投资收益率出现了大幅上升,这有助于美国通过吸引投资来提高经济增速;在七十年代,美国政府的负债率不到40%,政府可以承受超高利率,里根也可以实行大规模减税政策,但现在美国政府的负债率已经超过120%,既无法使用超高利率,也无法实施大规模减税政策,上述种种,让未来充满变数。

谁也无法预测未来,只有时间……。但却可以肯定的是,美联储违约从不是小事,其影响将持续未来很多年,注定是金银长期走牛的动力所在,美联储本次降息或许可以与1967-1968年的降息相提并论。