房地产泡沫破裂的根本原因是什么?

当代经济是债务经济,所有的债务都是依靠收入以及收入预期来支撑的,当国际国内环境变化、国内生产要素价格剧烈变化之后就会导致本国的生产效率下降,这会导致人们的收入和收入预期产生变化,当这种变化无法支撑目前的资产价格之时,价格就会下跌,债务体系就会解体,这就是房地产泡沫破裂的根源。

如果一个家庭的收入无法支撑债务,就是家庭破产,就会剧烈返贫,这没什么好说的。

居民是国家的唯一组成,没有居民就没有企业,没有居民也没有国家和政府,当居民收入整体无法支撑自己的债务体系和资产价格并导致泡沫破裂之时,这不仅是家庭整体破产,还是国家破产。国家破产的模式就是信用破产,体现为银行业破产和货币剧烈贬值,这就是整个国家贫困化的过程。

所以,任何一国房地产泡沫破裂之后都是银行业危机,这就是信用破产的过程,而银行业是不能倒闭的,这会让整个社会无法运转下去,央行只能打开印钞机向银行体系注入廉价货币来收购坏账,最终导致货币的剧烈贬值。

土耳其埃尔多安先生非常识时务,土耳其房地产泡沫在2017-2018年破裂之后,导致银行体系和政府无法运转,立即使用埃尔多安经济学——即降息打击通胀的策略,结果导致通胀的剧烈爆发和土耳其里拉的剧烈贬值,当里拉剧烈贬值之后,此时即便全社会的债务总金额不变,但债务的真实价值大幅下降了,也就赖掉了大部分的债务,如果最终换币,基本就等于赖掉了全部债务。而赖掉大部分债务或赖掉全部债务之后,全社会就可以从债务的陷阱中拔出来,让政府与社会可以继续运行下去,现在的埃尔多安老先生正走在这条道路上。

大致可以肯定的是,土耳其的终点是换币,这个终点在六七年以内有望实现,到那时埃尔多安先生就实现了无债一身轻,摆脱了房地产泡沫破裂带来的债务陷阱。

以前介绍过,土耳其是通过债务来驱动经济增长的发展模式,当房地产泡沫破裂之后,不仅家庭部门和银行部门会掉入债务陷阱中,政府也会掉入陷阱中,这就让埃尔多安先生只能果断地贬值货币,通过赖账来应对政府、银行和家庭的债务陷阱,这就叫早贬值、早主动。

但日本并不是依靠债务驱动的经济体,日本是小政府的资本主义经济模式,在房地产泡沫破裂的过程中,家庭和银行掉进了陷阱之中,政府成了“漏网之鱼”,依旧在陷阱之外。

当房地产泡沫破裂之后,日本政府自己开始加债务救助银行业,虽然带来了政府负债率的飙升,但日元的货币信用得以维持,甚至在2012年以前兑美元还出现了明显升值。

2008年美国房地产泡沫破裂之后,紧跟日本之路照方抓药,这就是美国政府加杠杆救助花旗、AIG、两房等企业的过程,避免金融业整体破产。

日本、美国政府自己真的有能力救助银行业吗?这只是一个骗术,逗你玩的。

如果一个人跟银行说,我从不劳动,也不创造任何社会财富,当然也就没有属于自己的收入,然后这个人到银行去借款,银行只有一句话答复:滚!

政府就是这个人,他自己从不创造任何社会财富,当然自己也不创造收入,当政府到银行借贷时,得到的也应该是同一个字:滚!

但我们知道,银行不会叫他滚,源于他可以从企业和家庭征税,这就让他有了收入。

如此我们就看到了本质,政府加杠杆救助银行业,就是给家庭继续加债务的过程。

房地产泡沫破裂本身就是家庭收入无法支撑债务体系进而导致泡沫破裂,现在政府又替家庭增加债务去救助银行业,问题解决了吗?当然没有,原封不动地还摆在那里,甚至家庭部门的债务情形还恶化了。

总的来说,日本、美国政府可以使用加债务的方式救助银行业,是一些特定要素复合在一起的结果:

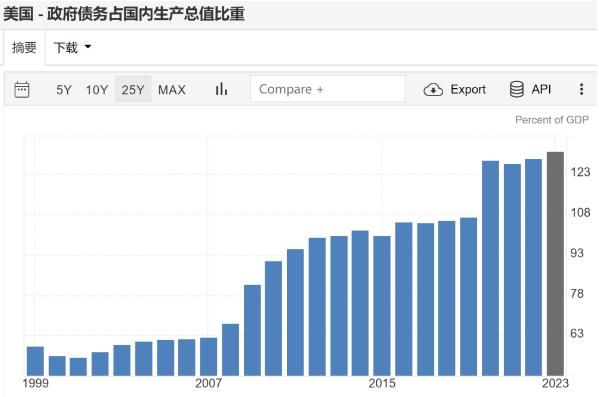

第一,美日不是依靠债务驱动的经济体,在房地产泡沫破裂之前,政府负债率比较低,成了“漏网之鱼”,日本是66.5%,美国是62.6%,在泡沫破裂之后政府就不会陷入债务泥潭之中,有加债务的空间。

第二,日本美国泡沫破裂是苏联解体之后,包括美元欧元日元在内的国际货币利率进入了历史上罕见的低利率时代,次贷危机之后更进入了零利率和负利率,政府增加债务的成本非常低廉,给政府加债务提供了空间。

第三,世界处于和平时代,国家可以节省大量的军工体系支出和军费支出用于经济活动,这降低了政府的财政负担。

上述三项要素缺一不可。

政府加债务救助银行业,本质就是替居民加债务救助银行业,这些债务可以暂时积累在政府的账户上,可当上述三项因素不在之后,利率开始飙升,包含军费、利息、重建产业在内的财政支出开始飙升,政府怎么办?

只能立即违约,然后本币瀑布式贬值,这是全民贫困化的过程。

这就是日本政府采取的办法,由央行印钞购债,压制国债收益率,这就是日元和日债违约,结果造成日元跌跌不休的贬值,这就是政府向全民加征铸币税的过程,而货币贬值是全民贫困化的过程。

这就形成了一个循环,在政府救助银行业的过程中替居民增加债务,现在加征铸币税来偿还债务,考虑到过去两年日本政府加速加征铸币税,但政府的负债率并未明显下降,说明这个过程仅仅是开始,距离结束可能还早着哪。

日元已经投降了。

在次贷危机爆发之后美国政府开始通过加债务对金融业进行大规模救助,政府负债率还不到110%就把资产价格从债务陷阱中拯救了出来,也将美国经济从通缩陷阱中拯救了出来,这不是美国政府有多牛,也与美元的国际地位没多少关系,而是美国是移民国家,移民的不断流入就放大了对房地产的需求,也壮大了其它需求。但一个国家既然通过印钞就可以保证自己的“好日子”,贪婪之心当然就会壮大,更因为美国经济在次贷危机之后再也难以承受又一次需求塌方和通货紧缩,所以在百年不遇的疫情爆发之后美国政府再次加杠杆救助经济——相当于政府继续替居民部门加债务,终于将政府负债率干到了大约130%。

现在,美元的基准利率已经来到了5.25-5.5%,而通胀迟迟无法回落到降息所要求的区间,如果这样的利率继续持续,美国政府一年的利息支持就会达到1.6-1.7万亿美元,这个支出规模大约已经是军费支出的近两倍,财政赤字也会在上一个财年1.7万亿美元的基础上继续上升,面对这种负债率和赤字率螺旋式上升的态势,美国或许只能采取以下办法:

第一种办法就是大规模缩减政府支出,包括政府行政支出、社会养老和福利支出。

要注意的是,债务经济是19世纪首先从美国首先发起的,一旦大规模缩减社会支出,需求就会剧烈收缩,债务经济就会崩溃,上一次的范例就是1929年的大萧条,相信美国不愿意重演一次。再加上美国的贫富差距已经严重恶化,它是发达国家中贫富差距最严重的国家,美国的医疗费用对中国人来说完全是天文数字,中下阶层离开了医保等方面的社会福利很难生存。所以,大规模收缩政府支出根本就不是选项,也无法成为选项。

这实际从美国过去二十年的政府负债率走势上可以明显看出来,就因为上述一系列社会和经济问题导致政府支出无法有效压缩,让美国政府的负债率持续刚性增长,美国政府负债率的这种刚性与德国等欧洲国家截然不同,完全是由美国独特的问题造成的。

只要一个社会失去了调整政府负债率的能力,随着负债率不断刚性上升,货币危机就在前方,只是早几天晚几天爆发而已,相信没有人会怀疑这一点。

第二种办法就是加税,加税的手段包括直接提升现在的税率,拜登总统已经提出了提高资本利得税的议案,或者就是通过央行印钞压制国债收益率——这是对全社会加征铸币税的过程,这意味着开始追随日本的脚步。

无论零利率还是量化宽松,都是日本央行在2001年的发明,美国、欧洲在次贷危机和欧债危机之后开始照方抓药,日本服下的药量最大,政府的负债率也最高,病症最先发作,欧美药量小一些,表现为政府负债率低一些,虽然病症发作的时间会延迟,但病症照样会到来。

虽然日本政府的负债率是250%,美国政府是130%,但日元的基准利率还是零,十年期日债收益率还不到1%,但美元的基准利率是5.25-5.5%,十年期美债收益率高达4.47%,从债务成本来说美国政府比日本政府还要痛苦,也更加危险,所以,美元的投降点,也在不远处。

这个世界永远不会有不劳而获,而日本和美欧的量化宽松就是想不劳而获,现在,讨债鬼来到了大门口。

总结起来就是说,房地产泡沫的破裂是全民破产的过程,结局当然就是全民贫困化,这与家庭和企业破产没什么差别。虽然土耳其和日本在泡沫破裂之后的应对方式有所不同,前者立即选择货币贬值和贫困化,后者是政府加杠杆——本质是政府替居民继续举债,这只会改变一点过程,无法改变结局。美国因为是移民社会,借助全球化的大背景增加移民缓解了一部分泡沫破裂造成的结果,但全球化的低利率环境不在、战争年代到来之后利率开始飙升,再加上美国社会已经无法承受财政收缩,最终也只能走上土耳其、日本之路。

房地产泡沫破裂,会改变一个国家的国运,因为它会摧毁一国信用的核心——金融业。房贷、开发贷形成的坏账对金融业的冲击还是次要的,金融业贷款中最主要的就是抵押贷款,而房屋和土地是最主要的抵押物,当抵押物价格大幅下跌之后,整个贷款体系就会遭遇信用解体的危机,这会摧毁一国的信用体系,这些就是土耳其里拉和日元贬值的核心压力。

或许就因为这个原因,在2010年举办的次贷危机国会听证会上,有议员声嘶力竭地质问当时已经84岁高龄的美联储前主席格林斯潘:你本来能够(阻止次贷危机),你本来应该(阻止次贷危机),但你却没有这样!那种绝望的心情只有当事人才能体会。在这个问题上,最好的也是唯一的办法就是不去搞什么泡沫,拒绝泡沫,坚持老老实实做人。