经济学家经常告诉我们,美元指数与金价呈现负相关关系。

也有朋友经常提出这样的问题,美元指数上涨时金价怎么能上涨?

这些说法都是可以理解的,在过往的历史中,金价与美元指数在70%左右的时间内都保持负相关关系,源于金价的一头是黄金,一头是美元,黄金是永远不变的,当美元升值的时候金价就下跌,美元贬值之时金价就上涨,而美元指数是描述美元价值的一种方式,所以让双方在70%左右的时间内都保持着负相关关系。

但今年以来,金价与美元指数之间的关系被彻底打破,对比下面的两张图就可以看到这样的特点,无论美元指数是涨还是跌,金价都是一往无前。从年度来看也还是如此,今年以来美元指数上涨了约2.24%,金价则上涨了约32.75%,美元指数与金价之间出现了明显的正相关关系。

问题到底出在哪?

由于黄金是不变的,问题当然出现在美元指数身上。

美元贬值,黄金会上涨,但如果非美货币贬值的更为严重,美元指数就会同时上涨,让金价与美元指数体现正相关。

这其中,日元就是助推美元指数的主要动力。

2016年9月,日本央行引入了收益率曲线控制政策,简称YCC,日本央行为什么要这么做?

随着日本央行不断通过收购国债和股票ETF来刺激通胀,目的是让日本摆脱长期以来的通缩,最终就会推动通胀和日本国债收益率的上升,这一点是毫无疑问的。

2016年日本政府负债总额是1049.37万亿日元,当年的财政收入是62.3万亿日元,如果日债平均收益率达到5.9%,意味着日本政府就需要将自己的全部收入用于偿还债务利息,即便日债平均收益率达到约2%,也需要日本政府拿出三分之一的收入用于偿还债务利息,这会导致日本财政赤字和债务总额的被动上升,日本政府就只能快速走向破产。

但日本政府是不能关门的,不仅不能关门还需要扩大支出,源于地缘局势不断恶化让日本政府必须不断扩大军备和军费支出。此时,要让日本政府继续运作下去就只有两个办法,第一是直接加税,房地产泡沫破裂之后日本人的收入水平长期停滞不前,家庭负担日益加重,这体现在扣除通胀之后的实际收入水平不断倒退,让直接加税的社会阻力巨大。第二就是由央行印钞购买国债,将国债收益率压制在自己要求的目标区间,也就压制了政府的债务成本,这本质就是财政赤字货币化的过程,这就是实施收益率曲线控制政策要达到的目的。印钞购债本质上也是加税,但属于通过货币贬值来征收比较隐秘的铸币税。

1971年布雷顿森林体系解体之后,各国货币发行都实行债本位,国债取代了黄金成为各国货币发行的保证金,由于国债收益率紧跟通胀的变化完全由市场来定价,这意味着国债持有者不会遭到购买力损失,让日元等纸币具有信用。

可当日本央行开始实行收益率曲线控制政策之后,央行开始通过持续印钞购买国债来压制国债收益率,这意味着国债收益率不再由市场定价,反而被央行控制了,国债利息就无法弥补国债持有人因货币贬值造成的损失。这意味着国债无法再执行类似黄金的职责,这意味着日元违约和信用水平的下降。

当日本央行需要不断印钞控制国债收益率之时,就会源源不断地向外释放基础货币。此时,由于流通货币数量会不断膨胀,即便央行提高日元基准利率,也无法真正打击通胀。所以我们就看到,土耳其、阿根廷等高通胀国家实行的都是高利率,但由于无法控制基础货币数量的刚性扩张,高利率也无法打击通胀,让这些国家的货币只能不断违约,也让通胀不断恶化。

既然日本央行已经无力真正打击通胀,就是日元正式违约。日元正式违约就会推动日元和日元信贷资产挤兑黄金,这就是日本金价走出大牛市的深刻根源。

要注意的是,日元在违约的道路上正越走越远。

在2016年,如果日债平均收益率达到5.9%,就需要日本政府拿出全部的财政收入来偿还债务利息,今天这个指标是多少哪?以2023年相应的数据为基准,一旦日债平均收益率达到5.66%,就需要日本政府拿出全部收入来偿还债务利息,该指标的下降说明日本政府的债务危机在不断恶化。

今年日元相对美元已经贬值7.48%,就推动了美元指数的被动上升。

之所以非美货币的问题不断暴露,就源于过去的全球经济模式不可持续。

全球化时期的经济模式是欧亚生产、美国消费,生产端的背后对应的是工厂、基础设施和债务体系。由于美国债务不可持续,让美国必须退出这种全球化,标志就是对全球主要国家尤其是亚太大国开启关税战,这会导致全球的产业链断裂,而全球产业链断裂就会导致欧亚国家的企业开工率、基础设施利用率下降,资产价格泡沫破裂,最终引爆债务问题,让非美货币陷入危机状态,推动美元指数的被动上升。

目前,美元也正在违约,这是是推动金价的根本动力。

美联储在战后经历了十几次升降息周期,升息之时美联储就会回收流动性,降息之时美联储会释放流动性,美联储通过回收、释放流动性来控制基准利率的变化。

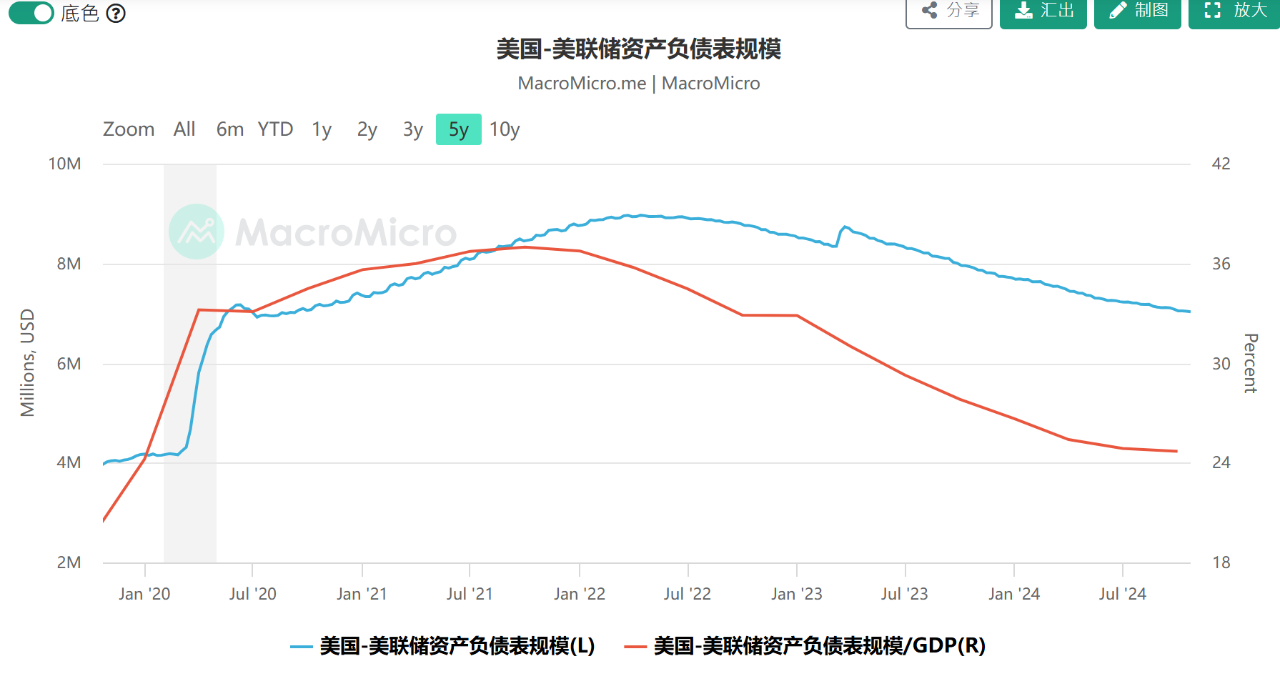

2024年9月美联储降息50个基点,但同时美联储却通过缩表回收了660亿美元的流动性,这种缩表的动作一直持续到现在,参见下图,这是美联储历史上首次进行缩减资产负债表但又同时降息这种反向操作,注意,这是历史上的第一次!

美联储这么操作的目的到底是什么?

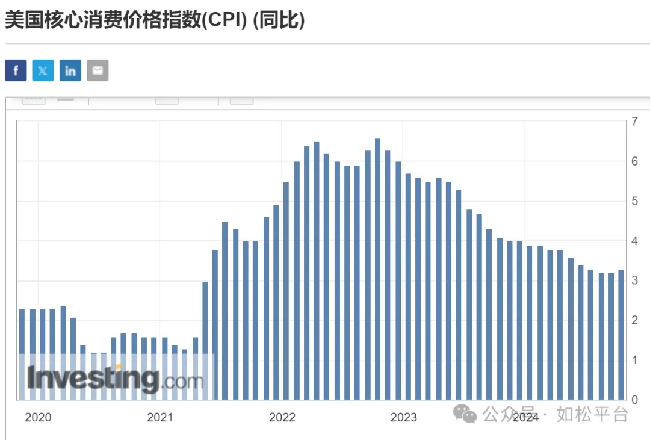

是目前的通胀水平并不具备降息尤其是不具备大幅降息的条件。下面的三张图分别是美国超级核心通胀率、核心PPI和核心通胀率走势,前两者在2023年就很可能已经见底回升,美国的核心通胀率也显示了筑底的迹象。美国的通胀率之所以看起来还不错,是因为汽油价格同比下跌了15.3%,这就“美化”了通胀率数据。

既然通胀并未达到大幅降息的要求,美联储降息尤其是大幅降息的目的是什么?

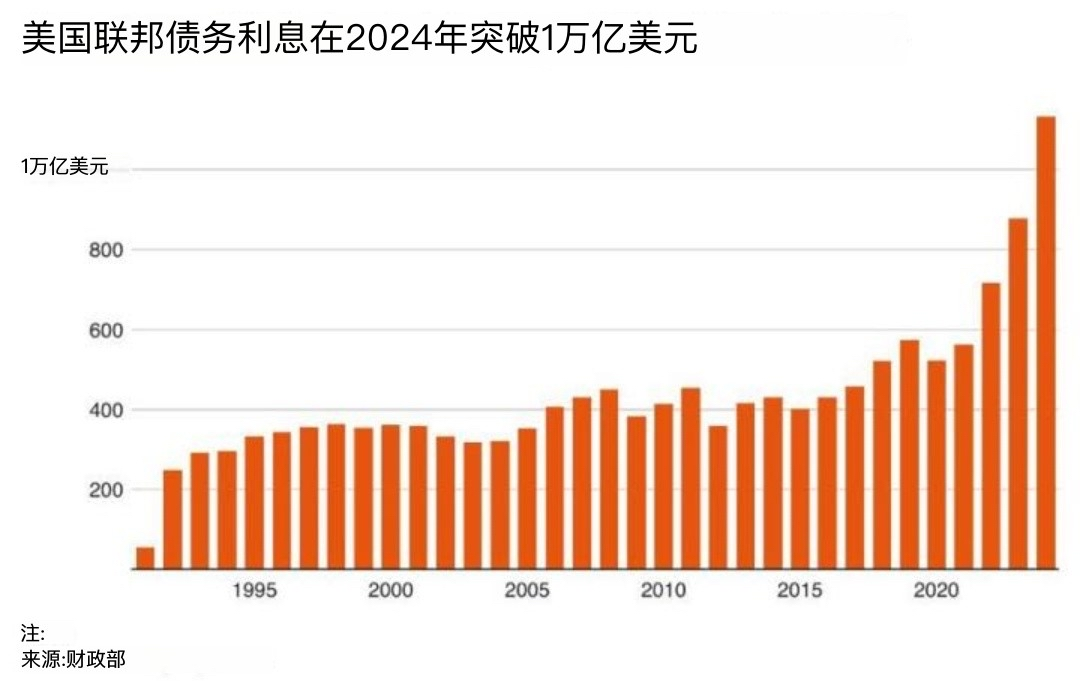

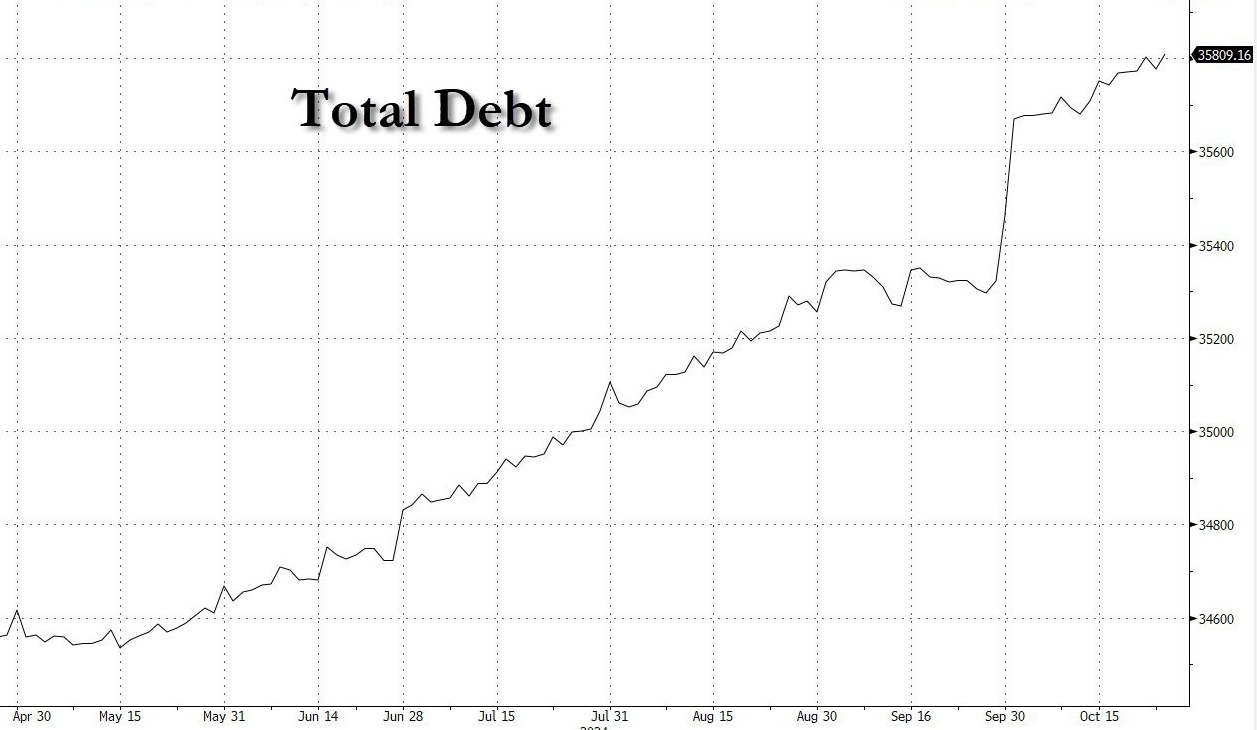

从下面的两张图片就可以看到原因。美联储从2022年开始快速加息,这就推动国债收益率快速上升,第一张图说明美国政府的债务利息支出开始迅速飙升,这让政府财政赤字迅速放大,第二张图说的是8月之后美国政府债务总额上升的速度明显更快,上升曲线移动到了更高的位置。如果美联储将目前的基准利率维持更长的时间,意味着国债收益率会长时间维持在高位,就会让美国财政加速恶化,美债的信用水平加速下降,一旦国内外的美债投资人开始甩卖,就会导致债务危机的爆发,这是美联储不得不大幅降息的深刻根源,其目的就是要压制美债收益率并提振美债的信用水平。

在降息的过程中又通过缩表回收流动性,说明美联储清楚地通胀的风险依旧在那里。

美联储在通过货币政策压制美债收益率,目的是为政府债务和财政服务,虽然做法很隐晦,但与日本央行的做法在本质上并无不同。

既然通过货币政策控制美债收益率,美债收益率就不再完全由市场定价,美债就无法再完整体现类似黄金的职能,就等于是美债和美元违约,这就是美联储在历史上首次同时缩减资产负债表并降息的内在含义。这很可能就是今年的金价不管美元指数涨跌单边上行的根本动力所在,源于美元在以隐晦的方式进行违约。

为什么美国的通胀迟迟无法回落到目标区间?也是美元进行隐性违约的结果。

中性利率指的是“温和”的利率水平,是既不刺激也不抑制经济增长的水平,目前美联储票决委员们认可的美国中性利率均值是2.8%。在观察货币政策的紧缩、宽松程度时,可以将名义利率减去通货膨胀率得到实际基准利率,当实际利率大于中性利率,货币政策就处于限制性区间,就能够压制通胀;反之,当实际利率小于中性利率,货币政策处于非限制性区间,就可能助长通胀。

根据堪萨斯联储的研究,限制性货币政策需维持约12个季度才足以使通胀出现预期中的回落,达到治理通胀的目的。

9月美国的通胀率是2.4%,降息之前的名义利率是5-5.25%,实际利率就是2.6-2.85%,刚好位于中性利率的水平上,货币紧缩效应比较有限。预计10月的通胀水平与9月一样,在降息50个基点之后,实际利率就变成了2.1-2.35%,低于中性利率水平,说明美联储的货币政策又回到了非限制性区间,很可能会刺激通胀。美联储实施限制性货币政策的时间也短于堪萨斯联储的研究结果。这说明在美国政府的债务压力之下,美联储只能在通胀尚未达到要求之时匆忙降息,美联储不再具备应有的打击通胀的能力,这是美元违约的过程。

上世纪六七十年代是美元危机不断爆发、美元反复违约的过程,内政问题让美国政府焦头烂额,让苏联在美苏对抗过程中占据了上风。今天的美元也在暴露问题,这反应的是债务和财政困境,也会严重限制美国政府的活动空间,是否重复六七十年代的情形,只能拭目以待。