传统的经济学家告诉我们,黄金是恒定不变的,是抵御通胀和货币贬值的手段。换个说法就是,投资黄金只能保值而无法增值,这几乎就是所有人的观点。

上述观点对吗?

如果以历史的眼光看待黄金,黄金的功能就是抵御货币贬值和通货膨胀。比如世界历史上曾经使用过无数货币,这些货币都曾经导致当时的通货膨胀,我们最熟悉的就是新中国之前的法币和金圆券,但这无数货币最终都因通胀不断恶化最终从历史的银河中消失了,但黄金却依旧还在哪里,黄金也就完整地抵御了历史上所有货币所造成的通胀,也实现了财富的保值,因此,上述说法是正确的。

但如果将眼光局限在十几年或几十年之内,结论就是截然不同的,持有黄金不仅可以保值,还可以增值甚至暴富,让我们用两个例子来说明这一点。

第一个是上世纪七十年代的美元金价,这个例子已经曾经引用过。

1971年美元告别金本位之后,美联储失去了清晰的美元发行机制,开始放飞自我。以国债和高级商业债券为保证金的美元方式还是后来的事。既然美联储开始放飞自我,美元持有人就开始陷入恐惧,美元高速贬值之下连巴黎的出租车司机都拒收美元。美联储放飞自我和市场进入恐惧,人们开始寻求终极归宿,这推动了黄金的牛市。

在1971至1980年的十年中,美元贬值了接近70%,即单位美元在十年中丢失了大约70%的购买力,残余的购买力只有大约30%。1971年,美国金价是35美元/盎司,按照美元丢失的购买力来计算,理论上到1980年的金价应该是117美元/盎司。但事实却不是,1980年国际金价最高达到了850美元/盎司,金价大幅跑赢了美元贬值的幅度。

相对美元贬值来说,黄金持有人购买力增值的最大比例是(850-117)/117=626%,这当然算是一个暴富机会,甚至超过了牛市时期的楼市。但持有黄金可比持有房屋容易得多,源于房子不能像黄金一样丢在保险箱中,它需要管理、维修等。

第二个例子是最近几年的日元。

日本央行从2016年10月开始实行收益率曲线政策,即央行通过印钞购债来压制日本国债收益率,前面说过这就是典型的财政赤字货币化,在此就不在赘述。当然日本财政赤字货币化的力度比2018年之后的土耳其要温和的多。

在日本进行财政赤字货币化的2017年至2023年的7年间,按照日本的CPI计算,日元在自己的本土损失了7.11%的购买力,即单位日元购买力残值是92.89%。2017年开盘,1盎司的日本金价是13.5万日元,按照日元购买力损失的幅度计算,到2023年底的日本金价就应该是14.46万日元。

但事实截然不同,到2023年底日本金价已经高达29.1万日元,日本黄金持有人的收益是(29.1-13.5)/13.5=116%,在日元本土购买力只损失7.11%的情形下,黄金持有人的收益却达到了116%,后者是前者的16倍,这当然是暴利。

到现在,人们就会问这样一个问题,持有黄金为何可以实现超额收益?这背后的逻辑是什么哪?

前面的文章中已经谈论过这个话题。当美元价值比较稳定之时,利率就比较低,无论美债、高级商业债券等都可以保持自己的信用,计算收益率之后,这些债券都可以执行购买力保值的功能,他们都可以充当黄金的职能。此时,包含国债、高等级商业债券和黄金在内的“广义黄金”就是泛滥的,黄金的稀缺性溢价就基本上消失了。这对于市场具有重大的意义,我们知道当代的金融机构拥有庞大的资金,比如银行、信托、基金等,当他们需要避险或追求保值的时候,肯定不愿意购买实物黄金,源于有很多不便,最合适、最方便的办法就是购买国债或黄金ETF,而且以国债为主,所以就看到欧美的银行等金融机构都持有大量的国债,目的就是希望实现保值。再有就是以中日为代表的各国央行,都购买并持有大量的欧美国债,高峰时期中日持有的美债都超过万亿美元,目的也是为了实现保值。此时,广义黄金失去了稀缺性,而且由于国债等债券的交易更加方便,在避险资产中就占据了优势,让持有债券获得的收益高于持有黄金的收益,此时的黄金就被人们认为是“无用的金属”,这个称呼看来也是合理的。

可一旦美元加速贬值之时,通货膨胀和利率当然就会飙升,包括国债在内的债券收益率就会飙升,此时,债券发行主体的还债压力就会急剧增加,这意味着违约的风险开始急剧上升。对于美日这样的高负债国家,其违约风险当然就更大。当这些债券保值能力下降、违约风险急剧上升之后,债券的黄金属性就会下降,甚至无法再起到黄金的职能,广义黄金的规模就会急剧萎缩,黄金的稀缺性就开始回归。这就是上世纪七十年代黄金持有人的购买力大幅跑赢美元贬值的原因。

其实,最近几年的日本再次验证了本人上述独到的观点。

在日本国债收益率可以自由浮动的时期,海内外金融机构都可以通过持有日本国债实现保值,当时中国央行也曾经持有一定数量的日本国债,此时,黄金就不再稀缺还会无人问津,源于持有日本国债可比持有黄金方便的多。但日本央行在2016年10月开始通过印钞购债压制日债收益率之后,任何机构或个人希望保值之时,如果再去购买日债就成为典型的缺心眼,源于日债收益率已经被日本央行压制了,无法给日债持有人提供合理的日元贬值补偿,日债就失去了黄金的属性。此时,无论金融机构还是家庭在避险的时候就只能转向黄金,考虑到现在是货币泛滥时期,黄金的赛道就变得十分的拥挤,黄金开始体现其稀缺性溢价,这就是2016年之后日本黄金持有人的购买力远远跑赢日元贬值幅度的原因。

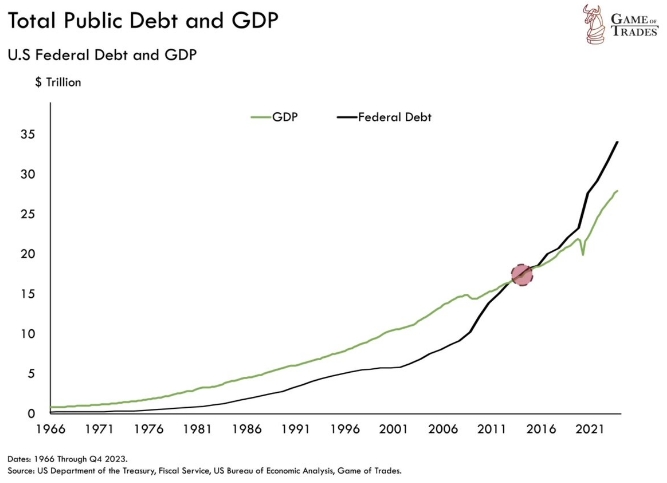

今天我们知道,全球以国债为首的债券数量几乎是天文数字,仅仅美国国债就已经超过了三十五万亿美元!是什么因素保证这些债券的本息可以正常偿付哪?当然是经济增长,如果没有足够高的经济增长,就无法产生足够的GDP增量,就无法偿付这些债券的利息,如果经济出现萎缩,甚至债券的本金都无法偿付。

能否偿付这些债券的本息显然与债务规模或债务占GDP的百分比、债券收益率以及经济增长速度有关,很不幸的是,上述三个因素的变化趋势都让债券的违约风险不断升高。

经济全球化是全球经济效率走高的过程,是经济增长加速的过程,而全球化解体就是经济效率下降的过程,也是经济增速擦刹车的过程,随着全球化解体的过程不断深入,全球增量的GDP就开始受到抑制,让债券违约风险加大;全球化解体,让资本全球自由流动和产业链的全球最优化分布遭到破坏,纸币投资收益率下降之后就只能加速贬值,这会推动利率上升,而利率上升又会推动债券收益率上升,让债券违约风险再次加大;经过经济全球化之后,全球债务出现了大爆炸,国债与GDP之比快速上升,让债券违约风险进一步加大,下图是美国政府债务与GDP之比走势图,自从2012年上升到100%之后就开始加速上升,基本属于一去不回头的态势,让政府的债务负担日益沉重,违约风险飙升。

所以,全球化解体就是各国债券违约风险急剧放大的历史时期。

朋友一定会问,美国距离日本国债违约那一刻(即2016年10月)还有多远?或许就是现在!

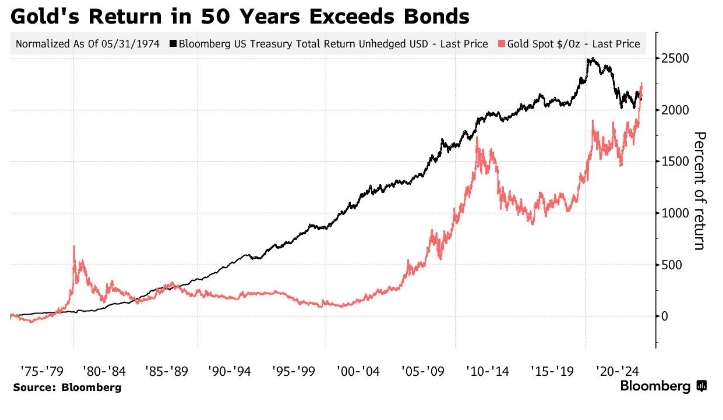

随着美国政府负债率的不断上升,随着美国基准利率和国债收益率的飙升,随着全球化对产业活动造成持续的破坏,美国现在的经济增长很可能已经无法稳定地偿付债券本息,具体体现就是持有债券的收益无法继续增加或无法按照过去一些年的速度增加。从下图可以看到黄金50年回报已经超过了债券,虽然黑色线代表的债券收益在2020年之后有一段快速上升,但随后就回落到了上升之前的水平上,这就打破了过去很多年债券收益不断上升的斜率,这说明经济活动已经无法对债券持有人提供过去数十年那种幅度的合理补偿——即债券无法继续体现黄金的职能,违约的风险也开始明显上升。在债券可以完整体现黄金属性的时期,黑色线条所代表的持有债券的收益长期高于粉红线条所代表的持有黄金的收益,两者之差持续拉大的时期属于“黄金无用”的阶段,但现在,持有黄金的收益开始超过持有债券的收益,说明黄金开始体现稀缺性溢价,这很可能就是几十年一遇的、划时代的转折点。

债券是最庞大的市场,仅仅美国国债就超过了35万亿美元,当如此庞大规模的债券开始丧失黄金属性之时,就意味着黄金的稀缺性开始逐渐回归,黄金开始体现出自己的稀缺性溢价,美国也开始进入日本2016年10月的那一刻。

回到标题的内容,为什么这事又与中国有关哪?

在过去几十年,以中国、俄罗斯、沙特、巴西为代表的众多南方国家积累了大量的贸易盈余,过去,他们将自己的贸易盈余投资到美元、欧元、日元债券等资产中,目的就是实现保值,可当这些债券风险开始放大——无法体现黄金的属性之后,他们巨量的贸易盈余到何处去?外汇储备该如何重置?估计你不会说应该投资到俄罗斯卢布、印度卢比、巴西雷亚尔等资产上吧,这等于缺心眼。

包括日本、德国在内的众多发达国家在过去数十年中也积累了大量的贸易盈余,过去他们基本都会投资在美债、欧债为代表的美元欧元资产中以实现保值,当这些债券开始出现违约风险并丧失黄金属性之时,他们又能到何处去?

可供上述这些国家选择的保值资产、或者说避险资产非常少,贵金属、铜等金属这些无国界货币就成了非常狭窄的赛道,中国央行在过去18个月连续增持黄金,相当于在长达一年半的时间内持续向世人发出上车的邀请。

结论是,当债券开始丧失黄金属性之时,无论央行、金融机构还是家庭,都需要转换赛道以实现购买力的保值和增值,这其中还孕育着暴富的机遇,这就是划时代的时间点。

(这只是个人心得,不代表投资建议)