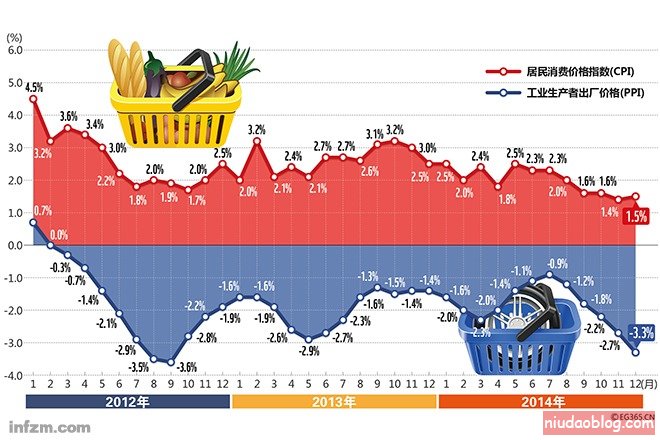

2014年12月的CPI和PPI数据相继跳水,显示中国经济的主要风险是通货紧缩。

改革和转型最值得期待的一年

2015年国内经济增长动力不足,开局压力较大。2014年12月PMI跌至50.1,创18个月新低,显示制造业景气继续走弱、经济增长动力不足。

12月电力耗煤增速徘徊在-9.9%的低位,预示12月发电量增速依然低迷,工业增速或低位企稳。通缩仍是2015年的主要风险:猪价续跌,食品价格涨幅收窄,12月CPI为1.5%,PPI降幅扩大至3.3%新低。12月PMI购进价格指数续跌,预测2015年CPI降至1.5%,PPI降幅扩大至3.2%,经济增速将低于2014年的7.3%。

尽管全球都面临通缩的压力,但中国经济除了通缩之外,还存在着前不久中央经济工作会议提及的“高杠杆、泡沫化”问题;而美国在2008年次贷危机之后,去杠杆已经比较充分,可以采取持续的量化宽松政策来刺激经济,目前经济复苏的迹象也愈发明显。而中国房地产价格基本维持高位,地方债依然居高不下,企业债务占GDP之比达到全球之最,也就是说,杠杆未降,通缩已现,这就给政策的选择带来了难度。

房地产难回暖7万亿不同于4万亿

现在连居民生活用电的增速也接近于零了,反映出农村人口向城镇转移规模的减少,城镇化已进入后期。

有人说2015年二季度之后房地产行业将见底回升,假如这样的判断成立,则在房地产投资增速回升的带动下,则中国经济很有可能走出通缩,同时,银行的坏账率水平也将显著下降。

但这样的可能性大吗?我注意到2014年1-11月份全社会居民生活用电量增速只有2%,是几年前的一个零头。这说明什么呢?如果是工业用电增速的减少,可以用工业通缩、PPI连续为负来解释。但现在连居民生活用电的增速也大幅下滑了,那么,中国究竟还有多少农民进城了,城镇化的空间究竟还有多大?2010年中国城市的农民工净增加1200万,而到了2013年,只净增加600万,说明中国的城镇化已经步入后期,因为居民生活用电的数据已经充分反映出农村人口向城镇转移规模的减少。而从人口年龄结构看,25-44岁年龄段是购房主力,但这一年龄段的人口从2015年开始将净减少。所以,今后房地产应该是面临去泡沫的压力,能够维持房价平稳、泡沫不破已经不错了。

据新华社报道,国务院2014年底已批准总投资额逾10万亿元的七大基础设施项目,其中2015年投资超过7万亿元。这一计划能否带动经济走出通缩呢?答案还是否定的。首先7万亿只是规划,规划既不是一年要完成的,也不意味着资金到位。目前,很多企业和地方政府,都已经债台高筑,与2009年时候的处境有很大差异,因此,中央对地方政府债务进行严格控制,地方投资规模会缩减,所以将出现中央加大刺激、地方减少投资的局面,和2009年的两年4万亿刺激时期中央、地方纷纷上马项目的情形截然不同。此外2009年之前中国经济增长势头还是较为强劲,重化工业支撑经济增长动力存在,现在中国经济面临城镇化化后期和人口老龄化导致的需求不足、社会债务水平快速上升、房地产下滑等拖累,经济增长动力在衰减,因此刺激计划只能部分对冲经济走弱的影响。政策总是逆周期的,它可以让趋势的曲线变得平缓,却不能改变趋势。

不过,凡事都有利有弊。尽管通缩会导致经济增速下滑,但企业的盈利却未必与经济增速下行同步。比如中国的进口品主要是石油、铁矿石等大宗原材料,这些产品价格的下跌对于降低企业成本还是有利的,从净出口顺差的角度看,由于这些大宗商品价格的下跌,至少可以给GDP增速多贡献0.5个百分点。企业的销售收入或许会减少,但盈利则可能因成本(还包含劳动力成本)的下降而增加。

降息降准可期

那么,2015年的财政政策和货币政策将有哪些亮点呢?笔者认为,财政政策应该更加积极,全国财政工作会议提出2015年将继续实施积极财政并适当加大力度,由于加强了对地方政府举债和投资的限制,地方政府主导的投资将减少,相应地,应该提高中央层面的财政赤字率。

按笔者匡算,假定2014和2015年名义GDP的增速分别为8.4%和8.1%,则2015年名义GDP将达到66.66万亿,按2.5%的赤字率计,2015年的财政赤字大致可达到1.65万亿,比2014年的预算赤字净增加3000亿。

货币政策方面,2015年降息和降准应该还是有可能实施的,只是在时间的选择上或会延后。2014年11月份的突然降息并没有给实体经济带来资本成本的降低,反而让资本市场风生水起,进一步加剧了社会资金脱实向虚的趋势。但这次降息实际上是对存款利率的名义降息,实际并未降,而是试图缩小存贷款利差。而央行12月以来几乎无任何真正意义上的宽松货币政策。所谓同存不缴准,其实之前也不用缴准。而中期借贷便利(MLF)也仅是对此前到期的5000亿部分继续操作,并未新增额度。那么,为何央行选择短期无为,或反映出其货币政策的两难,但即便是两难也迟早要出招。

为此,笔者提出应该实施降息的几大理由:1.当前贷款基准利率5.6%、贷款实际利率高达7%左右,均高于5.31%的历史最低值,意味着增长角度的贷款利率仍需下调至少一次。2.促进温和通胀也需要降息。当通缩成为现实的风险,而当前1年期定存利率2.75%,远高于1.98%的历史最低值,抗通缩意味着存款利率下调空间巨大。未来需建立存款保险制度,以进一步降低市场化的存款利率水平。3.维护金融稳定更应该降息,主要是股市和房市。本轮降息启动的背景是房价再度下跌,2015年央行仍需降息防范地产泡沫破灭,因为从国外的案例看,高利率往往导致泡沫破灭和经济急剧动荡。至于降准,则理由更加充分,如外汇占款和居民储蓄增速的双双减少,都会导致M2增速减少,故需要降准;此外,目前之所以存在融资难融资贵问题,还是货币的有效供给偏少。故应该通过降准而实现降息目标。

不过,从降准降息的时机选择考虑,可能会选择股市走势比较平稳,市场资金偏紧的时候,即所谓稳健主要还是靠对冲风险来实现。实际上,对于资金脱实向虚的问题也不必过于顾虑。对央行而言,其首要目标是经济增长稳定,而非资本市场涨跌。由于过去中国融资以信贷为主,因而央行的货币政策能够直接决定社会融资增长,因而央行在决策中基本不会顾虑资本市场的走势。但在银行理财崛起以后,需求的变化决定了中国的融资将转变为以直接融资为主,从2014年的各类社会融资增长看,股票和债券是主要的增量所在,而社会融资总量是决定经济走势的重要领先指标,这也就意味着直接融资的数量对央行而言至关重要。因此,放松金融管制、加大股权、债权融资、资产证券化等直接融资力度应成为一行三会2015年的重中之重。

地方国企改革的步伐加快

2015年的改革依然值得期待,因为无论是宽松的货币政策还是积极的财政政策,都只能起到稳增长的作用,而只有改革才有利于降杠杆和去泡沫,如国企改革和财税改革分别是国企和地方政府降杠杆的重要手段。

如果说要对今年最有可能推进的改革领域进行排序的话,笔者认为改革还是会从最容易突破的领域先推进。估计2015年地方国企改革的步伐会加快,国有股权转让及国企并购案例会大幅上升,这是因为随着地方政府的财政压力加大,开拓收入来源和甩掉债务包袱成为地方政府力推国企改革的主要动因,故2015年地方债务增速会显著放慢。

随着反腐的继续推进和行政管制的进一步放松,资源品价格改革速度会加快。刚性兑付尽管还难以全面打破,但局部打破的可能性很大,这有利于降低市场的无风险利率,并推进利率市场化。不过,鉴于2015年中国经济的最大的风险仍然是债务链断裂所导致的金融风险,故高层在对待刚性兑付方面将慎之又慎。

尽管2015年中国经济放缓趋势难以逆转,但仍然是改革和转型最值得期待的一年,正如2009年的美国次贷危机之后,经济极度低迷,但最终还是实现了失业率大幅降低和经济复苏一样。中国经济成功转型的希望也将出现在经济的放缓中。