先看看下面的两张图,分别是英国的通货膨胀率和核心通货膨胀率走势,9月的数值分别是1.7%和3.2%,前者已经进入了英国央行的目标区间,后者尚有一定的距离,考虑到提前降息已经成为央行的习惯做法,此时英国央行确实有一定的理由启动降息周期。

事实也是如此,英国央行在8月1日宣布降息25个点,将基准利率从5.25%调降至5%。

观察英国利率的历史走势图会很有感触。

在次贷危机之后美联储进入零利率,欧洲央行和日本央行随后进入负利率,英国央行也将自己的基准利率调降至0.1%-0.5%的极低水平上。疫情之后英国央行开始快速加息,目前5%的基准利率刚好处于次贷危机之前的水平上,怎么看待目前的基准利率水平哪?

1971年美元的金本位解体,全球货币都演变成债本位或纸本位,这种货币体系一直持续到今天。从上图中可以看到,债本位货币在1971年至2007年的运行过程中,虽然基准利率波动的十分复杂,但目前5%的利率水平刚好就在利率波动的下轨上。

1971年至2007年间的利率波动水平可以看做是债本位货币正常的利率水平,这反应的是债本位货币的信用水平。次贷危机之后形成的历史阶段是十分特殊的,美国进入了楼市泡沫破裂之后的去杠杆周期,全球处于和平局势,全球化进入高潮让欧美日通过量化宽松所释放的海量货币可以进入发展中国家进行投资活动,等等,在这些综合因素作用之下就极大地压制了欧美国家的通胀,让基准利率来到了数千年经济史以来的最低位——零甚至负值。

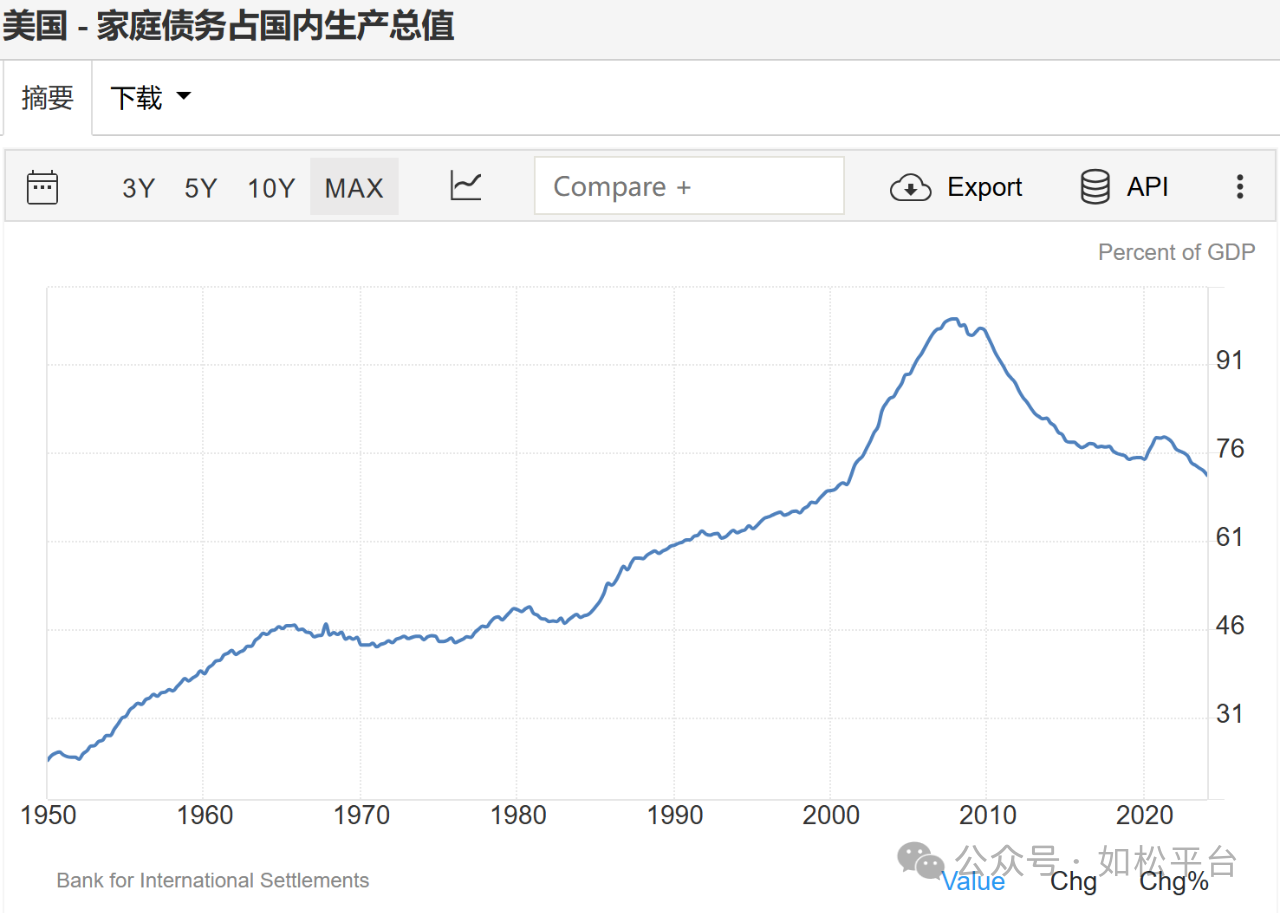

目前,次贷危机之后形成的特殊环境显然已经不在:第一,美国家庭杠杆率已经从次贷危机时期连续下降,现在已经回到形成房地产泡沫之前的2001年的水平上,说明家庭去杠杆进程已经基本完成,参考下面的图;第二,全球和平的环境已经不在,战火四起;第三,全球化的环境已经不在,战争和大国对抗的背景之下全球产业链在加速断裂。这些转变意味着世界已经离开了次贷危机之后形成的特殊环境,债本位货币的货币利率已经告别次贷危机之后的特殊时期,开始进入正常时期。

当债本位货币的利率来到正常时期之后,就会发现严重的问题:

第一,现在,人们认为目前5%的利率水平很高,实际却不是如此,它处于正常利率区间的下轨位置。

第二,目前美英等发达国家的债务水平已经与次贷危机之前远远不能相比,比如1971年英国政府的负债率是52.6%,到2007年下降至35.6%,而目前英国政府的负债率已经高达105%,2007年美国政府的负债率只有62.6%,但目前已经高达123%。要注意的是,随着基准利率来到正常区间就会带来两个问题:首先是政府债务负担急剧加重,就会爆发债务危机,英国在2022年10月爆发国债危机之后英国央行只能进场压制英国国债收益率,这就是为了压制国债收益率而进行的量化宽松,随着基础货币进入市场就会进一步刺激通胀;其次是,随着利率来到正常区间,政府债务负担加重导致财政赤字加剧,而加大的财政赤字本身就是通胀的动力。以美国为例,2024财年的财政收入是4.919万亿美元,赤字是1.833万亿美元,赤字占财政收入的37%,2024财年GDP约为28.79万亿美元,财政赤字占GDP的6.4%,这样的赤字率可以将美国的通胀水平推高大约0.5%。

也就是说,目前的通胀潜力比1971年至次贷危机之前更高,这进一步确认目前5%的基准利率是相对低位。

如此也就可以解释下述现象。

在英国央行开始降息、意味着降息周期启动之后,人们潜意识就会认为英国国债收益率就会形成下行趋势。但基于上述原因,市场缺并不相信英国央行的降息行动具有可持续性,英国国债收益率走势也并未改变,反而走出一个类似旗型的上升图形,见下图。

美国国债与英国国债的问题类似,美国的优势是美元是国际储备货币,劣势是美国政府的负债率更高,比英国政府的负债率高19个百分点,所以有人形容美债就像是跌跌撞撞的醉汉,虽然现在勉强前行,但过不了多久就会跌到。

这就是萧条的来源。

第一,国债收益率拒绝下行意味着真实利率无法向下,意味着利率和潜在通胀停留在高位,甚至可能会转入上行趋势,这意味着纸币的贬值依旧在加速,最终就会刺激实物货币价格上升,当实物货币价格上升之后将再次引爆通胀。

第二,当通胀再次上行之后,资本就会稀缺,资本稀缺将再次推高借贷利率,通胀再次上升也将打击资本市场价格和居民消费,然后就会危及银行业,形成新的经济萧条。

过去很多年,人们已经非常习惯行业危机所造成的经济萧条,次贷危机、互联网泡沫破裂都是典型事件,形成这些行业危机的根源就是行业发展潜力下降之后的过度负债,未来我们要经历政府债务危机带来的经济萧条,这是国家信用危机带来的经济危机,是人们比较生疏的危机模式,与上世纪六七十年代美国爆发的经济萧条有比较明显的雷同。

过度负债源自人类本性中的贪婪,而贪婪是永远的危机之源,人又何尝不是如此哪?